7月14日收盘后,交行、工行、中行、邮储银行也相继公告回应涉烂尾“断贷”风险情况。

加上午间公告的农行、建行、兴业银行,至此,六大行均回应了相关业务风险情况——业务规模较小,风险可控;其中,建行、中行未披露相关业务数据。

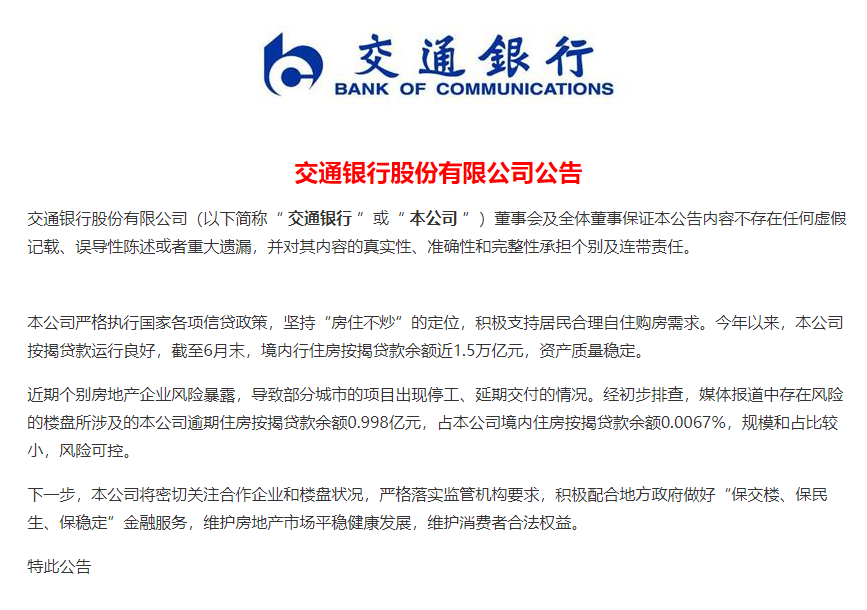

交行发布公告称,今年以来,交行按揭贷款运行良好,截至6月末,境内行住房按揭贷款余额近1.5万亿元,资产质量稳定。

交行表示,近期个别房地产企业风险暴露,导致部分城市的项目出现停工、延期交付的情况。经初步排查,媒体报道中存在风险的楼盘所涉及的本公司逾期住房按揭贷款余额0.998亿元,占本公司境内住房按揭贷款余额0.0067%,规模和占比较小,风险可控。

交行表示,下一步,将密切关注合作企业和楼盘状况,严格落实监管机构要求,积极配合地方政府做好“保交楼、保民生、保稳定”金融服务,维护房地产市场平稳健康发展,维护消费者合法权益。

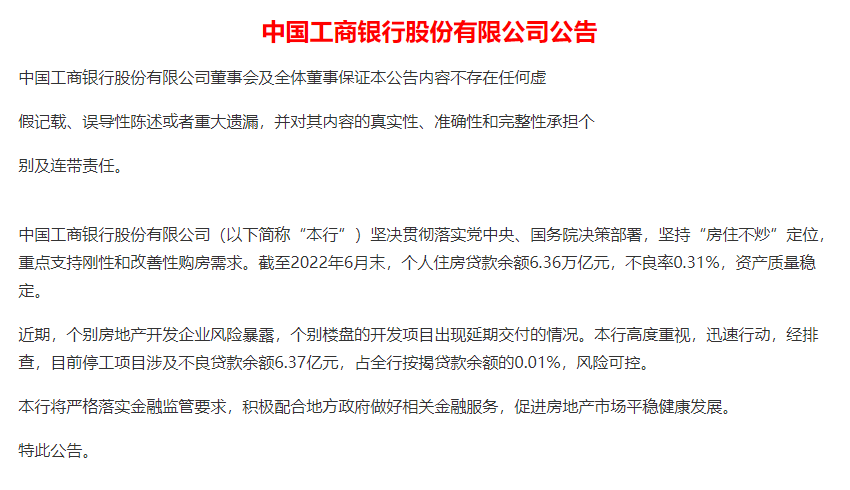

工行公告称,近期,个别房地产开发企业风险暴露,个别楼盘的开发项目出现延期交付的情况。工行高度重视,迅速行动,经排查,目前停工项目涉及不良贷款余额6.37亿元,占全行按揭贷款余额的0.01%,风险可控。

工行表示,截至2022年6月末,个人住房贷款余额6.36万亿元,不良率0.31%,资产质量稳定。工行将严格落实金融监管要求,积极配合地方政府做好相关金融服务,促进房地产市场平稳健康发展。

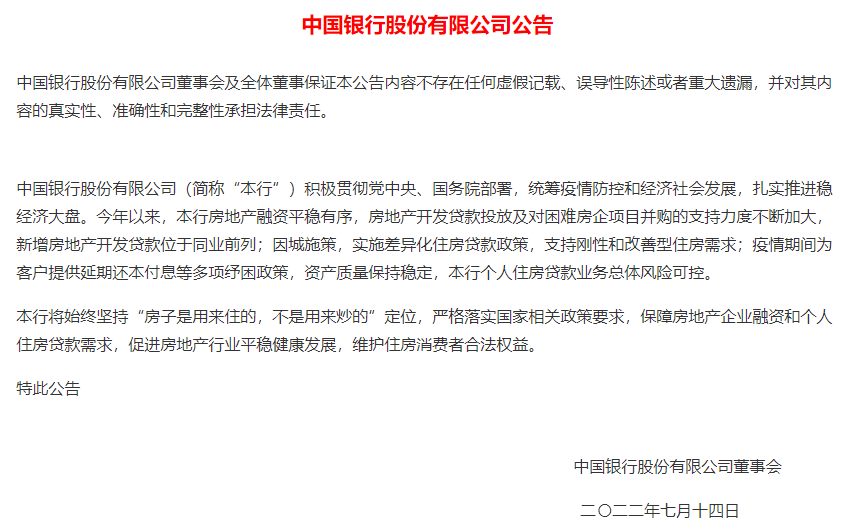

中行公告称,今年以来,中行房地产融资平稳有序,房地产开发贷款投放及对困难房企项目并购的支持力度不断加大,新增房地产开发贷款位于同业前列;因城施策,实施差异化住房贷款政策,支持刚性和改善型住房需求;疫情期间为客户提供延期还本付息等多项纾困政策,资产质量保持稳定,中行个人住房贷款业务总体风险可控。

中行称将始终坚持“房子是用来住的,不是用来炒的”定位,严格落实国家相关政策要求,保障房地产企业融资和个人住房贷款需求,促进房地产行业平稳健康发展,维护住房消费者合法权益。

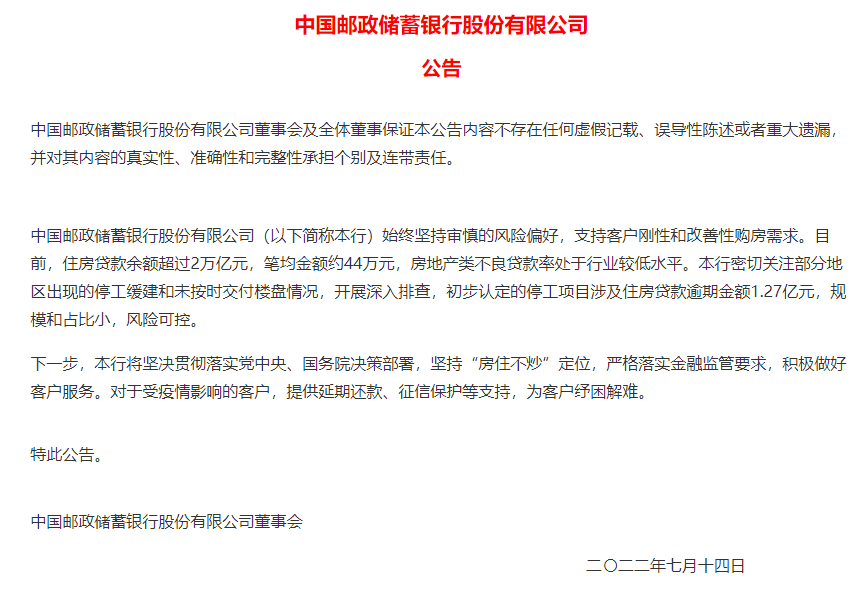

邮储银行公告显示,目前,住房贷款余额超过2万亿元,笔均金额约44万元,房地产类不良贷款率处于行业较低水平。邮储银行密切关注部分地区出现的停工缓建和未按时交付楼盘情况,开展深入排查,初步认定的停工项目涉及住房贷款逾期金额1.27亿元,规模和占比小,风险可控。

邮储银行表示,将严格落实金融监管要求,积极做好客户服务。对于受疫情影响的客户,提供延期还款、征信保护等支持,为客户纾困解难。

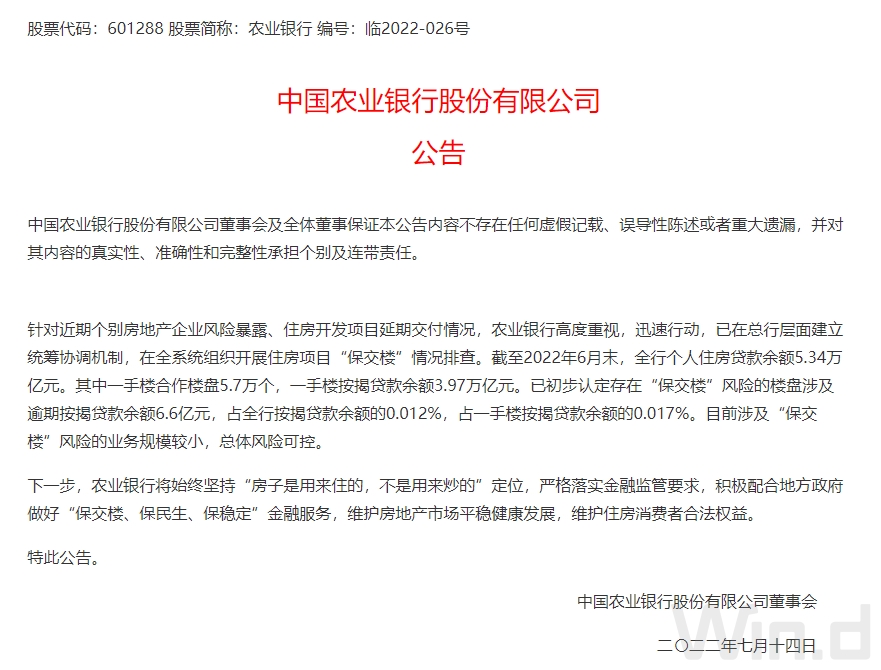

农行午间公告称,针对近期个别房地产企业风险暴露、住房开发项目延期交付情况,农行高度重视,迅速行动,已在总行层面建立统筹协调机制,在全系统组织开展住房项目“保交楼”情况排查。截至2022年6月末,全行个人住房贷款余额5.34万亿元。其中一手楼合作楼盘5.7万个,一手楼按揭贷款余额3.97万亿元。

农行表示,已初步认定存在“保交楼”风险的楼盘涉及逾期按揭贷款余额6.6亿元,占全行按揭贷款余额的0.012%,占一手楼按揭贷款余额的0.017%。目前涉及“保交楼”风险的业务规模较小,总体风险可控。

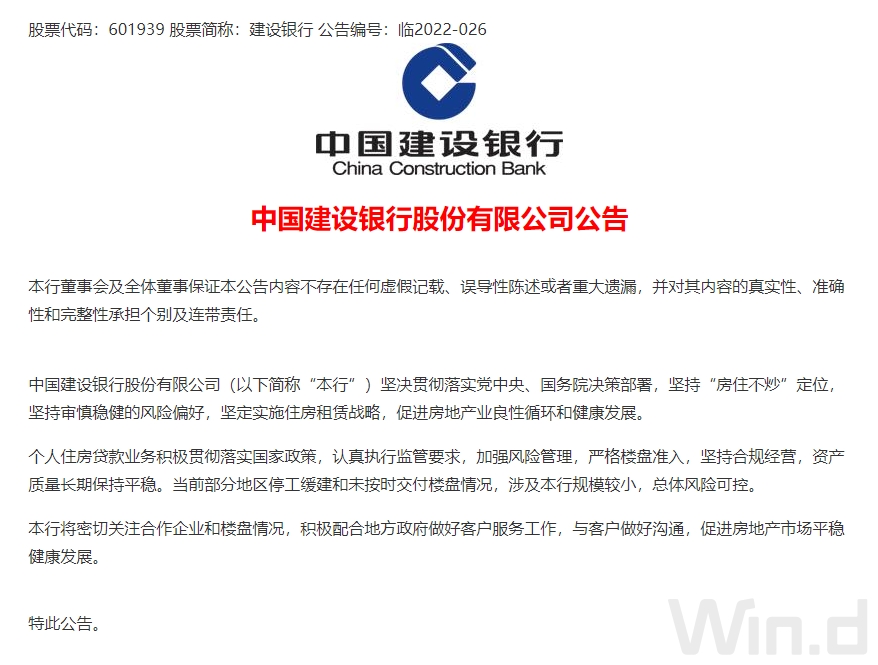

建行午间公告称,建行个人住房贷款业务积极贯彻落实国家政策,认真执行监管要求,加强风险管理,严格楼盘准入,坚持合规经营,资产质量长期保持平稳。当前部分地区停工缓建和未按时交付楼盘情况,涉及建行规模较小,总体风险可控。

建行将密切关注合作企业和楼盘情况,积极配合地方政府做好客户服务工作,与客户做好沟通,促进房地产市场平稳健康发展。

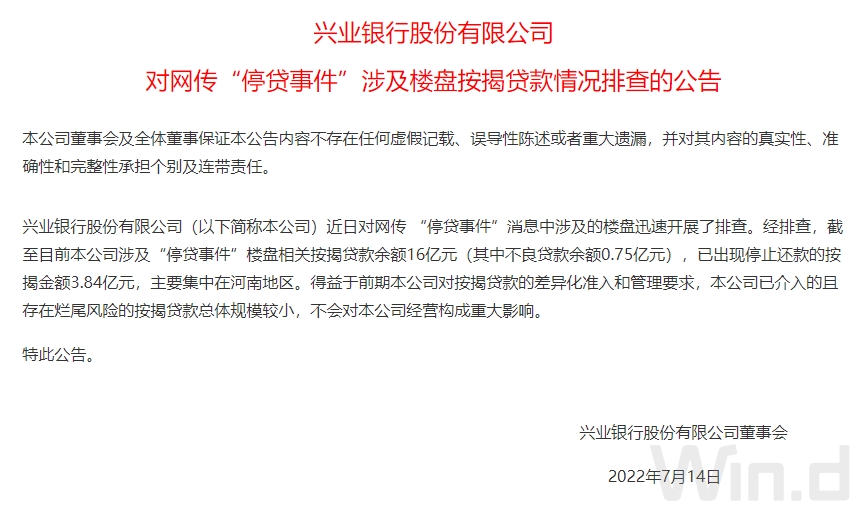

兴业银行公告称,近日公司对网传 “停贷事件”消息中涉及的楼盘迅速开展了排查。经排查,截至目前兴业银行涉及“停贷事件”楼盘相关按揭贷款余额16亿元(其中不良贷款余额0.75亿元),已出现停止还款的按揭金额3.84亿元,主要集中在河南地区。得益于前期本公司对按揭贷款的差异化准入和管理要求,兴业银行已介入的且存在烂尾风险的按揭贷款总体规模较小,不会对公司经营构成重大影响。

受地方“断贷潮”影响,银行板块已经连续两日下跌,银行指数7月13日下跌2.29%,7月14日截至收盘,下跌2.1%。

7月14日,银行股开盘后大范围跳水,招商银行、平安银行、宁波银行一度跌超4%,前两者的股价均创近两年新低。截至收盘,招商银行收于36.48元,跌3.75%;平安银行收于13.37元,跌4.29%;兴业银行报收18元,下跌3.23%;宁波银行收于32.51元,跌1.19%。

7月13日,银行股全线下挫,其中江苏银行、成都银行分别跌4.4%、4.12%,报收6.96元、16.05元。邮储银行、招商银行、兴业银行、平安银行均跌超3%。