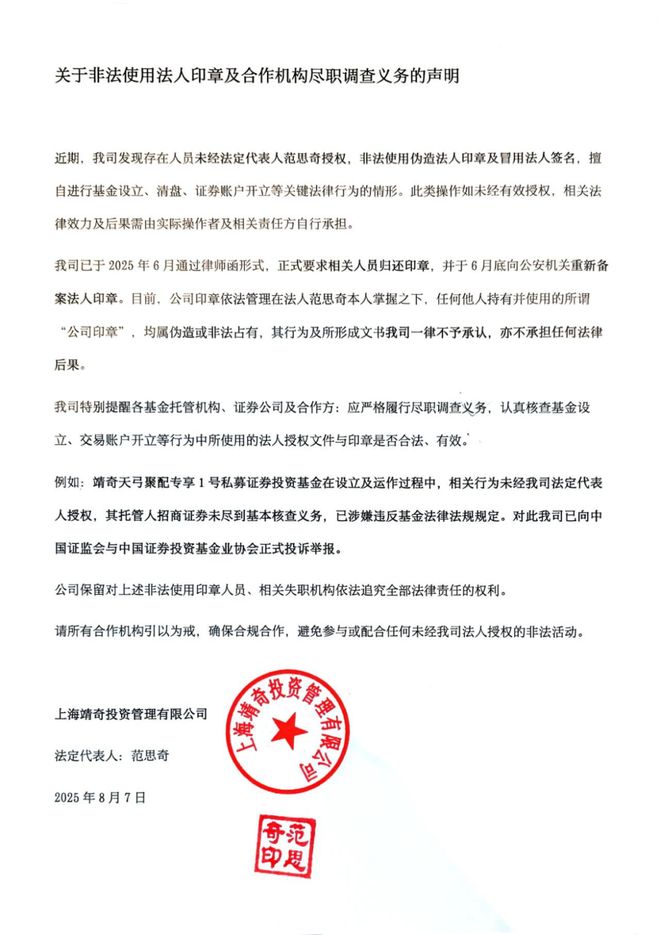

本周,百亿私募机构希瓦资产发布了《致投资者的一封信》,在市场上引发关注。

掌门人梁宏在信中谈到几件事,并真诚地向投资者道歉:一是这六年来策略特点是高仓位+长期持有股票+三地市场配置;二是业绩不好是因为港股和中概股负贝塔太大,选择的公司基本面优秀,坚定去扛下跌;三是高仓位、长期持有、能跑出阿尔法的基金,投资者应该越是低位越要买入,而不是失去信心赎回;四是自己过去也犯了不少错误,包括高位发的基金、投资者买入后亏了一整年,新基金加仓没料到港股和中概会继续暴跌、导致被迫降仓,还有去年2月高位太过乐观没有降仓。

在震荡的市场环境下,私募产品难免出现净值波动,近期不少私募机构通过写投资者的一封信等加强了跟投资者的沟通交流,坚定市场底部信心。

梁宏:选择的公司基本面优秀会坚定扛下跌

高仓位、能跑出阿尔法的基金应该低位买入

在《致投资者的一封信》中,梁宏谈到自己策略的特点,2015年时候他是靠择时,做出来了比较高的相对收益和绝对收益,但是2016年以后到现在六年,一直是高仓位运作,没有做过大的择时,投资主策略也是长期持有优秀公司,以长拿为主。

“高仓位+长期持有股票+三地市场配置是我们的策略特点。高仓位注定基金净值受到贝塔影响很大,就像18年我们回撤不小。但如果市场稳定或者小幅度上涨时候那收益率会比较可观。我的目标是什么?选择好的公司去做出超额收益,做出阿尔法,给投资人带来长期不错的收益。”他说。

关于业绩不好的原因,梁宏表示,虽然他们在三地市场都是做出阿尔法,选的三地市场股票都是战胜各自市场指数的,但是港股和中概的负贝塔太大。去年大小牛平均业绩还是跑赢沪深300的。“这样的贝塔环境之下,可以看出我们所选择的公司的基本面是非常优秀的。但是导致股价下跌的不是公司基本面,是各种其他非基本面因素。所以这种非个股基本面因素的下跌,我们坚定的去抗这种下跌。这本身就是我们主策略的一部分,长期持有优质公司。”

梁宏还解释了自己为什么要坚持高仓位运作,他认为股票基金投资是未来十年最佳大类资产配置。“如果以更长远的眼光来看待市场,那最好的策略就是高仓位+长期持有优质公司,只要我们能持续的战胜市场,跑出超额收益,当然我也有防守,我做三地市场配置,一方面是扩大了选股的范围,另一方面,长期来说,通过三地配置做一些分散是能够降低降低波动性。”

梁宏强调,对应这样高仓位运作,长期持有,能持续跑出阿尔法的基金,要做的是低位时候去申购买入,越是低位越要买入,这样阿尔法贝塔都能赚到。而不是高位时候看到过去业绩拼命买入,而在市场整体很差跌了一年之后,却失去信心选择赎回。低位选择赎回。

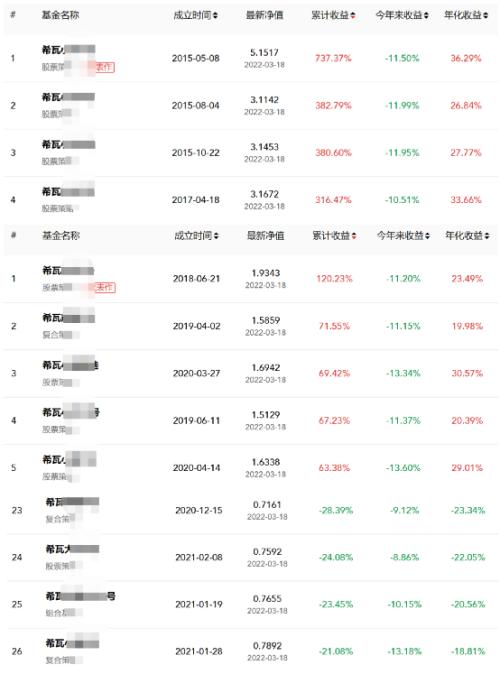

希瓦旗下私募产品今年亏损较大

梁宏为自己犯的四个错误向投资者道歉

在《致投资者的一封信》中,梁宏也坦诚,自己也有不少错误:

1,过去一年高位时候发了不少基金,的确没有想到后面一年市场能跌那么多。从而导致很多投资人买入后亏了一整年;

2,今年一月底给新基金加仓,也没料到中概和港股在跌幅如此大之后继续暴跌,也导致一小部分基金被迫在上周一降仓位。这几个降低仓位的基金我一定会采用额外策略把他们基金净值做上来;

3,过早的把新的基金经理推向前台,没有经历熊市考验;

4,去年2月高位时候太过乐观没有降低仓位。我维持高仓位,并不代表不会去择时,但是我择时的逻辑主要是市场总体的估值水平,而不是因为各种的意外事件,21年初市场高位的时候,本应该更坚决一点降低仓位,这是我策略的一部分,确实我没有做好。但是低位时候择时降低仓位就更是违背策略了。

梁宏强调,买基金一定要了解基金经理的策略,看是否适合自己的理念,适合自己的收益风险偏好。“的确过去太多人并没有好好的了解我,只是看了过去业绩,所以一经历困难,就非常失望非常难受。这是不够了解导致的。今天我说这些是让大家更了解我,让大家明白过去的盈利和亏损是怎么回事。第二个目的也是让大家知道,我自己知道自己犯过哪些问题错误,也就是前面提到四个问题。”

“最后我为我过去一年不佳的业绩,给大家造成暂时的亏损,以及自己各方面有过的错误,给所有投资人道歉。”梁宏表示。

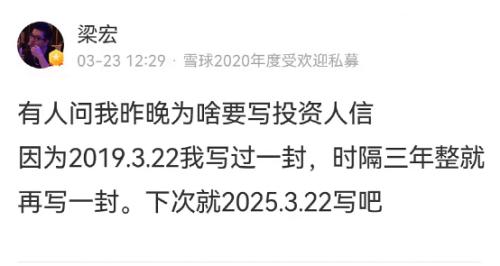

希瓦的投资者的一封信引发关注,此后,梁宏在社交媒体上也表示,“有人问我昨晚为啥要写投资者信。因为2019.3.22我写过一封,时隔三年整就再写一封。下次就2025.3.22写吧。”

私募排排网数据显示,希瓦私募基金旗下的多只私募产品,今年以来亏损在 10%左右。其成立时间较早的产品,历史业绩比较优秀,但是去年成立的新产品,亏损就比较厉害。

市场震荡私募加强与客户沟通

在市场调整之际,私募产品难免出现净值波动,记者了解到,近期不少私募机构也加强了跟投资者的沟通交流,共同坚定信心。

3月20日,百亿量化私募灵均投资也发布了《致投资者的一封信》,其表示,开年以来,国内权益市场受海内外因素的多重影响,经历了多轮震荡和调整;尤以近两周的短期急促下探和V型反转令人感叹市场的不确定性。

但是风险之中蕴含机遇。截至3月18日收盘,以中证500指数为例,目前该指数的PE-TTM(整体法,下同)为17.45,处于2013年1月以来近10年1.76%的分位点(注:分位点可理解为近10年来仅有1.76%的时间中证500指数估值比现在低,超过98%的时间500指数估值比现在高),表明已处于相对低估区间;其次,如果观察A股各行业情况,会发现有73%的行业,其PE历史分位数均处于50%以下,更有60%的行业低于20%的分位点。

灵均投资表示,面对不断变化的市场,我们仍坚信量化投资的长期配置价值。“自21年四季度以来权益市场和量化行业发生较大变化,期间公司的模型也阶段性遭遇考验。这段期间,我们针对市场最新变化调整了收益预测模型、优化了冲击成本模型;在去年10月份封闭了指数增强策略、在11月份进行了全渠道全产品线封闭操作;公司在投研队伍建设上也未停歇,近期仍在持续扩充策略及IT团队的力量;同时公司在春节后已跟投各渠道各产品线共1.5亿元,充分表明了对国内资本市场长期看好、对公司投研迭代的信心。”

沪上一家百亿私募也称,近期与投资者的沟通交流频率大幅增加,总体来看投资者在市场大幅动荡期间都是比较焦虑的。“主要做了几个方面工作:一是全面详细地讲述我们目前的仓位水平和持仓行业情况,并且分享我们的市场观点和行业的分析结论,保持充分的信息透明度;二是公司自有资金增持自身管理的产品,并且过往持有的份额从来没有赎回,以实际行动来证明公司对于未来的态度和判断,从而增加投资者信心。”

深圳一家私募也说,投资是一个长期连续的过程,包括产业和公司研究的连续性,也包括投资者及销售服务体系沟通的连续性。“最近我们发出了致投资者的一封信,重申我们理性看待波动的立场,进一步阐述我们建立在多年投研基础上的判断,引来了老客户的广泛认同和好评;我们又召开了针对客户的线上沟通会,以期在这样的特别时刻和投资者可以有价值上的共鸣和行动上的一致。”

有资深私募人士认为,本次大跌是最后一战,以后继续黄金十年,这是中国经济及中国股票市场的成人礼。“我们这几天一直发表观点文章给投资者,这两天也证实了我们的观点。”

当然,也有私募客户看好长期机会,逆市申购私募产品。“因为我们的客户都是长期资金属性,我们的投资业绩超额收益非常明显,当前情况下有客户反而在给我们增加资金,我们今年以来全是资金流入。”沪上某私募称。