超长期特别国债发行在即,市场降息降准预期再起。不过从央行近日公开市场操作来看仍保持0净投放,此外银行间Shibor隔夜利率也平稳,市场资金面或依然充裕。

// 超长期特别国债 //

5月13日万亿超长期特别国债发行正式提上日程,首期发行的超长期特别国债为30年期固定利率附息债,于5月17日进行竞争性招标,竞争性招标面值总额400亿元,票面利率通过竞争性招标确定。

不少分析认为,当前的利率价格和流动性水平对于特别国债发行来说较为合适,但仍需要而且大概率会有货币政策的配套支持,市场对央行降准、降息及购买国债等均有预期,但仍有掣肘因素。

中信证券(19.010, 0.00, 0.00%)首席经济学家明明对第一财经记者表示,综合考虑债券供给节奏等因素,预计央行二三季度先以降准或者MLF(中期借贷便利)操作的方式提供流动性支持,待汇率压力减轻后,再通过降息方式维持低利率环境。

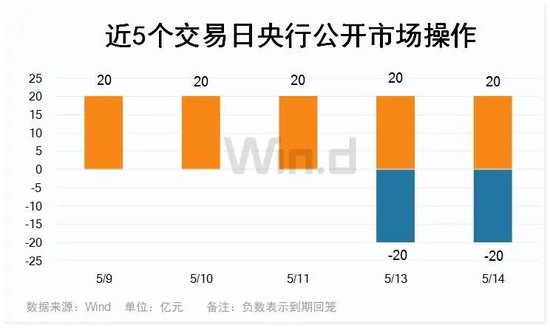

// 央行连续0净投放 //

尽管市场预期央行后期将降息降准,不过近日央行公开市场操作仍保持较小量。Wind数据显示,本周央行公开市场操作规模较小,单日仅在20亿的金额,保持完全对冲到期量,连续实现0净投放。可见近期市场流动性合理充裕,满足市场资金需求。

// Shibor隔夜快速回落 //

五一小长假前,市场资金需求增加,上海银行(7.510, 0.00, 0.00%)间同业拆放利率有所走高。Wind数据显示,4月30日,Shibor隔夜冲高至1.92%,创今年以来新高,市场流动性有所偏紧。不过五一之后,Shibor隔夜快速回落,5月14日报1.77%,回到4月中旬时的位置,这也是处于今年利率区间中位,市场利率不高。

// 后期流动性如何? //

对于降息节点和空间,受访人士普遍持谨慎态度,其中的重要考虑之一依然是汇率掣肘。另外考虑到超长期特别国债发行周期拉长,有市场人士认为,降准可能性也大幅下降,更多将通过MLF操作等进行支持。

东方证券(8.500, 0.00, 0.00%)屈俊、于博(金麒麟分析师)文分析认为,24Q2存款增长的积极因素在增加,一是广义基金对存款的分流效应有望转弱,二是房地产去库存引导下,往后看按揭贷款投放或有更多支撑,进而派生存款。企业部门方面,关注“手工补息”的影响。“手工补息”可能主要体现在国有大行类活期存款业务中,截至23年末四大行对公活期存款余额约25万亿元。“手工补息”影响下,银行存款缺口压力加大或已现端倪,4月同业存单净融资额大幅攀升至4000亿元以上,明显高于历史同期水平,且其中国有行占比快速上行至接近1/3。

年内货币政策展望:降准、降息的可能性正在抬升。一是基于近期的政策思路(逆周期调节)和表述(政治局会议),二是降息的时间窗口或正在逐渐打开,人民币贬值压力边际缓解,不合理高息存款的整治有望缓解银行息差收窄压力。