截至7月14日20:00,已有包括农业银行、建设银行、兴业银行、工商银行、平安银行、光大银行等在内的10家银行紧急发布对网传“停贷事件”涉及楼盘按揭贷款情况排查的公告,均称风险可控。

其中,兴业银行截至目前涉“停贷事件”楼盘相关按揭贷款余额16亿元(其中不良贷款余额0.75亿元),已出现停止还款的按揭金额3.84亿元,主要集中在河南地区;农业银行已初步认定存在“保交楼”风险的楼盘涉及逾期按揭贷款余额6.6亿元,占全行按揭贷款余额的0.012%,占一手楼按揭贷款余额的0.017%;建设银行表示当前部分地区停工缓建和未按时交付楼盘情况,涉及该行规模较小,总体风险可控等等。

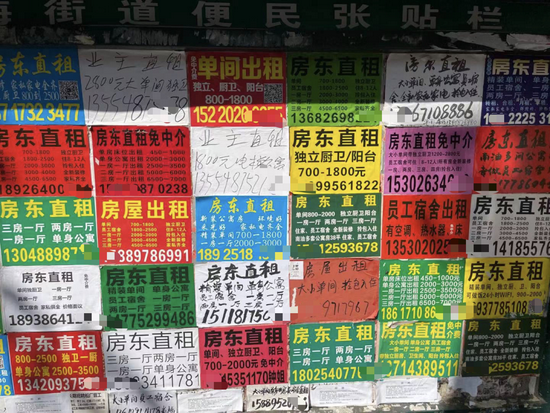

银行需要维护债权、业主希望顺利交付、开发商需要偿还债务……各自不同的主张,将原本的交易闭环朝着不同方向拉扯。 这也是房地产发展史上从未遇过的挑战 。

预售制不能立即取消

北京建筑大学副教授蔡宗瀚7月14日中午书面回复《每日经济新闻》记者称:“ 取消预售制短期内不可行,但可以徐徐图之 。一是很多城市如北京、上海、杭州等已经采取主体结构封顶才发放预售许可证;二是现在开发商不论国央企或是民企,多半还是采取资金高错配性的方式进行开发,在这种情况下,短期内会增加开发商资金压力, 造成更多开发商‘没死也进太平间’ 。”

“现在取消预售制无异于釜底抽薪,不但不能稳定房地产行业,反而会让房地产行业更加雪上加霜。”北京盈科(上海)律师事务所赵然律师通过微信对记者表示,“现在房地产企业融资越来越难、成本越来越高,再取消预售制会导致行业产生更大风险。”

“预售制是全世界通行并且合理的,如果取消预售制,房企资金压力更大, 房价会进一步上涨,更加不利于购房者 。”

2021年下半年以来,全国房地产开发投资增速持续下降,下滑的预期从需求端蔓延至供应端。据国家统计局公布的数据,2022年1-5月份全国房地产开发投资下降4%,住宅新开工面积下降31.9%,房地产开发企业土地购置面积下降45.7%。

蔡宗瀚说:“去年下半年以来,土地供应流拍率高企,国央企、地方城投占大多数的情况下,取消预售制更容易造成开发商不愿意拿地,成为直接压倒国央企的最后一根稻草,造成系统性风险。建议还是一城一策,让各地按照情况慢慢往现房销售的路径走,而不是一刀切地直接现房销售,同时更应该强化的是监管机构对于开发商拿地能力的考察,而不是加重开发商的开发压力。”

“房企资金问题核心在于银行的角色”

广东省城规院住房政策研究中心首席研究员李宇嘉通过微信对记者表示:“预售资金被挪用并且不能归还的情况下,钱不够,就是一个死循环,无论是开发商、业主还是银行,没有哪方能够率先走出来。”

“如何解决这个危机?还是要供需两端同步发力。供给端主要是加快出险房企的处置力度,过去违规挪用的、纵容违规挪用的,都要受到应有惩罚,让风险能够尽快出清,才会有人来买单,需求端就能促进市场有效回暖。市场回暖了,一切问题就解决了,增量的项目能够有资金进入,销售畅顺,那存量的问题就解决了。当然需求端是受供给端制约的,如果房企的问题不解决,需求端仍然会保持谨慎。”

市场回暖,是最好的灵药,但当下偏偏是市场底部。

“停贷问题目前来看还处于一个可控态势,但很多城市的房价已经连续处于阴跌状态了。70个大中城市里1/3的城市,特别是三四线及以下城市基本上连续两三年下跌了,需要引起重视。”李宇嘉指出。

蔡宗瀚也认为,唯一能解开死结的是“销售长虹,回款快速”。但他指出,房企资金问题核心在于银行的角色。

“现在出现的困境,已经不是解开某个环节就能解决全局了。之前所有舆论和解决思路都将问题和矛头指向‘地方政府监管不力’、‘开发商抽逃出资’等问题,但实际上这类型的案子要从整个银行放款路径来看。”

“过去在处理这部分案件时,银行大部分作壁上观,但其实在房地产开发过程中,银行应该是主要的资金来源,不管是土地购置费中的‘开发贷’、建设过程中的‘建设贷和供应链金融服务’,和最后消费者购买的杠杆‘按揭贷款’,都是由银行一手掌控的。首先在前期的‘开发贷和建设贷款、供应链金融服务’中,开发贷、建设贷的保管(一般监管户、重点受限资金监管户、贷款发放户)、提取的最后一关都是由银行把控和决定的,按揭贷款发放进度和方式也都由银行决定,以及土地、在建工程、项目公司股权,都是质押在银行手上,所以消费者、监管机构其实对于款项的发放进度、监管流程肯定没有银行清楚。”

“所以这次把银行这个核心拉进来,才有可能真正解决这类型案件,保证‘后续建设资金’才是本类型案件的矛盾解决思路。”蔡宗瀚说。

“就看主管部门是否能找到个好思路,比如像郑州、武汉成立人才公寓基金,购买未售部分房子作为保障房,补充最后不足的建设款,让建设继续运行,亦或是西安这样由市政府牵头成立协调小组,与业主、开发商谈判,也是一种方式。”

解决办法:引入“保交楼险”

在采访过程中,多位专家提及,可以将保险业引入资金监管环节,以防范各种资金风险。

中国房地产数据研究院院长陈晟书面对《每日经济新闻》记者表示:“一方面是要积极协调各类资源和资金,使得购房者的资金和按揭款能够正常流向开发商,使得楼盘能够正常交付,与土地购买形成正循环。”

“另一方面,针对购房信心不足的问题,可以参照企业融资信用保险制度,推出‘保交付’的保险制度,一旦出险,由保险公司进行监管、交付理赔,这样才能够恢复购房者对于出险楼盘的信心,促动房地产交易的正常循环、资金正常流向、开发商正常经营,达到最终的效果。”

法律界人士对于险资参与的“强监管”模式表示认同。

赵然律师指出:“保交楼险能够带来更强的资金监管,除房屋的预售款监管外,保险费用可以纳入专项账户监管,保证更多的开发资金;险资参与监管,账目由保险公司定期核查,对购买保交楼险的业主进行公示,这样可以形成监管机构+保险公司+业主一起监管的强监管模式,未来也可以将保交楼险作为楼盘安全性的新标杆。”

(每经记者 包晶晶 每经编辑 陈梦妤 孙志成 盖源源)