文/乐居财经 林振兴 吕秀伦

在一张长长的会议桌尽头,许家印正襟危坐。他的背后,挂着一幅风景画,两侧的高管们,戴着口罩认真地听与记录。

这是大年初六,许家印召开了2022年新年开工动员会。从画面上看,他的确瘦削了不少,但精气神依然十足。

在会上,他对高管喊话,绝不允许贱卖公司资产,“要注意防范资产处置过程中的漏洞问题,不能依靠贱卖资产去还债务,否则资产贱卖完了也很难还清债务。”这也是他首次向外界透露恒大处置资产的态度。

这种“狠话”,外界并不意外。

去年,在悬崖边挣扎的许家印,兜兜转转谈了数轮出售恒大物业股权事宜,但最终也狠不下心以200亿港元贱卖予合生创展。

犹豫,再犹豫;是卖,还是反悔;在这场关乎生死存亡的战役中,各家房企态度不一。

有像许家印一样,不愿意折价卖资产;有惜售的,依然不愿意放弃幻想,捂住优质资产迟迟不肯放售;有坚决的,拿出自身优质项目回笼资金偿债;也有未雨绸缪的,面对资金压力,主动出售资产,构建资金“防火墙“。

在冯仑看来,从开发时代过来的老板在短期上不愿意放弃利益,陷入资产幻觉,总觉得资产评估还有多少、抵给银行还剩多少,一笔账算下来或许还有赚,就耽误了最佳的资产处置时间。

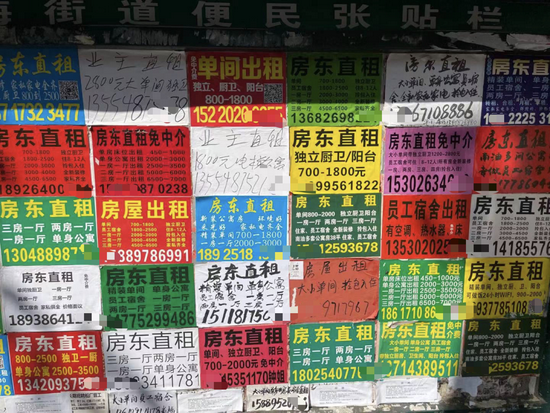

加上,目前市场环境复杂多变,暴雷企业增多,市面上待售的资产多,不免被挑肥拣瘦,想要找到合适的接盘方更加不容易了。如果暴雷后房企老板拖拖拉拉甚至躺平,待售资产很可能迅速贬值。

但出清自救,仍不失为一条最为明智的路径。

2022年开年,多家房企加入到出售旗下资产来补充现金流的大军中。短短两个月时间,包括恒大、融创、世茂、中南、禹洲、奥园、雅居乐、花样年等房企,均已成功将部分资产转让出去。

将时间线拉长,据乐居财经不完全统计,去年下半年至今,房企处置事件超120起,已售待售资产已超3200亿元量级。选择出售的资产类型除了地产项目之外,主要涉及的包括文旅、酒店等难盘活、周期长的资产项目,以及一些烧钱的多元化业务。

一位30强房企老板在卖掉多处资产后,长舒一口气,感叹公司终于度过了最至暗时期。

“不愿贱卖”

许家印“绝不贱卖”的言论一出,让很多人想起海航深陷危机时,创始人陈峰也是这么说的,“资产处置需要过程,优质资产也不能因为急于出手而卖白菜价。”

在处置资产方面,很多地产老板内心也是跟许家印和陈峰一样纠结。一方面,卖完资产哪怕公司救活了,也是半死不活,所以不敢轻举妄动;另一方面,他们仍心存侥幸心理,认为政策底和市场底马上就会来临。

但在冯仑看来,这些资产幻觉和不认错心理导致民营存量资产进入市场后,反而最终命运很惨烈,被银行作为不良资产拿走,以两三折的价格进入拍卖市场。打个比方,“一个资产项目评估是100亿,银行拿走的时候是30亿,最后拍卖可能只有20亿,但将资产放在账上,会觉得自己有100亿。”

同时,多家暴雷房企血淋淋的经验也告诉众人,过往逻辑已经彻底变了,政府、机构、平台和银行施救时,会遵循救业主不救项目、救项目不救公司、救公司不救老板的原则。

自恒大爆雷至今,64岁的许家印焦头烂额,暴瘦了16斤。他出售两架私人飞机,卖掉香港三栋别墅,摆卖广州深圳超级豪宅,透过变卖个人资产或质押股权等方式筹集资金,向恒大注入超70亿元现金。甚至有传闻称,其子许腾鹤也出售了洛杉矶一栋豪宅。

除了许家印变卖个人资产为公司续命,恒大自身也在加速处置资产,包括嘉凯城(2.710, -0.18, -6.23%)、盛京银行、恒腾网络、恒大物业、恒大冰泉等股权都被摆上了货架。

据恒大2021年半年报披露,报告期内出售5个地产项目股权及非核心资产,总代价约92.7亿元;向供货商及承包商出售物业单位以抵扣部分欠款,总金额约251.7亿元。只不过,这些资产的出售对于恒大1.96万亿元的负债来说,可谓杯水车薪。

表面上,恒大虽然处置资产颇多,但所出售旗下公司多为恒大较边缘产业,较少涉及恒大核心的地产、物业、汽车三大产业。有网友评论,如果许老板从恒大危机爆发之初,就开始处置核心资产,或许不至于沦落到如此下场。

加上,恒大项目本身存在不少的问题,包括有的项目仍在抵押状态,债权很难厘清。有评论分析,卖方惜售+价格高于市场预期+债权关系复杂,导致恒大资产出售进度颇为缓慢。以恒大物业为例,已知的就曾与万科、碧桂园、合生创展等接洽,但之后都未有下文。

拖延之下,去年底广东省政府对许家印进行约谈,并同意向恒大地产集团有限公司派出工作组。随着工作组进驻,目前恒大的资产处置已经非许老板能够掌控,其资产转让则更多是被动接受的产物。

最近1个多月以来,恒大在全国范围内的项目频繁易手。1月10日,恒大退出徐州御嘉置业、徐州御泰置业、徐州海亚栖置业,由徐州市国资接盘;17日,恒大旗下佛山市顺德区盈沁房地产、昆明恒拓置业,由债权方五矿信托(央企中国五矿旗下公司)接盘。

对于恒大而言,在目前大量项目难以推进的情况下,将一部分项目转让给国资,有利于减轻自身负担,实现“保交房”的核心任务。

不愿意贱卖资产的并不只有许家印,一家华南暴雷房企的老板,手中握有大量大湾区优质资产,但其也不舍得卖,认为这些都是“福地”。

但眼下现实却是,即便这位老板能够痛下决心,断臂求生,也许已经错过了最佳时机。由于多家地产公司陷入流动性短缺,目前市场上待价而沽的大宗资产非常多,且民企都自身难保,很难并购别人。即便像万科这样手握近2000亿现金,都很少出手,更别说其他房企。

在地产圈,老板卖资产犹豫一阵之后,随着形势继续恶化,打骨折甚至1元也得转让。去年底,蓝光将重庆未来城104亩项目、重庆芙蓉公馆项目、天津津南小站665亩项目转让予金科方,交易作价仅为1元。

1元的交易对价,跟白送没什么区别,上交所也第一时间发出问询函。对此,蓝光发展(1.990, -0.09, -4.33%)回复:由于本次交易是在保交付、降负债的背景下进行的,通过承债式收购在出售资产的同时能够降低公司负债约91.91亿元(包含经营性负债)......本次交易以评估值为基础,交易价格公平合理,不存在损害上市公司利益的情况。

事实上,相较于其他暴雷房企,蓝光自出现债务危机以来,对于资产处置也相对保守。

去年4月,杨武正接班后,其在投资人会上表示,“绝不会甩卖公司。蓝光也没有考虑出让控股权”。转眼至今年,蓝光在2月召开债券持有人会议也强调,“短期内不会进行主动资产出售,目前公司所有的工作重心都会围绕债务风险化解工作开展。”

甚至还有地产老板想金盆洗手将资产统统出售,都脱手不掉。去年,潘石屹下定决心以236.58亿港元将SOHO中国卖给黑石,但不仅遭到监管部门调查,黑石最终也决定停止要约收购事宜。

这些犹豫不决的老板,都应该学学王健林当年的杀伐果断。2017年,万达开启了一场资产大甩卖,虽然也有传闻说老王被压价气得当场“摔杯子”“拍桌子”,但他还是在短时间内处置掉13个重点文旅项目、77间酒店资产等一系列重资产。

塞翁失马,焉知非福。这次资产甩卖让万达的资金迅速回收,在短短4年时间里,万达便还清了千亿债务。如今,无债一身轻的王健林,正在紧锣密鼓地谋划珠海商管上市;再回头看,眼下这些不舍卖资产的地产老板却如惊弓之鸟、寝食难安。

当然也有人说,王健林之所以能东山再起是因为赶上了一个“好时代”。那几年,如若有房企暴雷,会有不少白衣骑士争相入股,成为三股东、二股东;可是,随着房企陆续暴雷,连险资开始不断减持,现在的收并购只存在在项目层面上。