6月22日,国际评级巨头穆迪突然发难,将国内销售规模最大的房企碧桂园评级下调,正式调入“垃圾级”。此前在6月8日,另一家国际评级巨头惠誉也将碧桂园评级纳入负面观察名单,后续会否跟进下调评级值得关注。

2021年财报显示,截至2021年底碧桂园总负债达到了1.65万亿,仅次于恒大,有息负债达到近3400亿。今年1至5月,碧桂园销售金额下滑约49%,与百强房企平均下跌幅度基本同步。

审查三周后突然下调评级

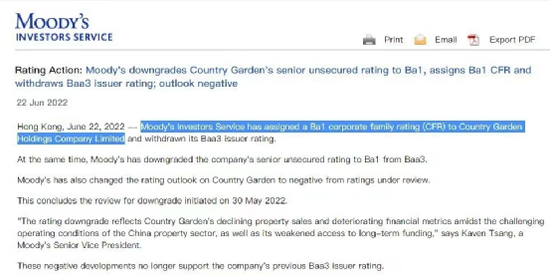

来自穆迪投资者服务公司官网的消息显示,穆迪已向碧桂园控股有限公司授予Ba1的企业家族评级(CFR),并撤销其Baa3的发行人评级。同时,穆迪将公司的高级无抵押评级从Baa3下调至Ba1。

穆迪是在2022年5月30日启动对碧桂园控股的降级审查的,随着评级下调此轮审查宣告结束。穆迪高级副总裁KavenTsang表示:“评级下调反映了碧桂园在中国房地产行业充满挑战的经营环境下房地产销售下滑和财务指标恶化,以及其获得长期资金的渠道减弱。”

在穆迪的信用等级标准中,从Aaa级到最低的C级,一共有二十一个级别,分别为:Aaa、Aa1、Aa2、Aa3、A1、A2、A3、Baa1、Baa2、Baa3、Ba1、Ba2、Ba3、B1、B2、B3、Caa1、Caa2、Caa3、Ca、C。其中,从Aaa到Baa都还算投资级别,而Ba级往后就是投机级,也就是通常说的“垃圾级”。

Ba级代表具有投机性质的因素,反映不能保证将来的良好状况,还本付息的保证有限,一旦经济情况发生变化,还本付息能力将削弱,具有不稳定的特征。此次碧桂园控股评级从Baa3掉至Ba1,意味着正式掉入垃圾级。

公开信息显示,此前的6月8日另一家国际评级机构惠誉,也将碧桂园控股有限公司的“BBB-”长期外币和本币发行人违约评级(IDR)、高级无抵押评级以及未偿债券评级,列入负面评级观察(RWN)名单。惠誉认为,负面评级观察反映出在行业低迷时期,碧桂园的合同销售和销售回款的复苏前景不确定,杠杆率也将上升。

惠誉后续会否步穆迪后尘作出实质性的下调动作值得关注。

总负债1.65万亿

有息负债3374亿

今年3月30日,碧桂园发布了2021年业绩报告,全年净利润约为409.8亿元,同比下降24.2%;其中归母净利润267.97亿元,同比降低23%。

但在行业下行房企出险不断的当下,市场更关注这家“宇宙房企”的负债。

年报显示,截至2021年末,碧桂园负债高达1.65万亿,6年时间飙涨约5倍,资产负债率为84.57%。从总负债看,碧桂园是房地产行业负债额仅次于恒大的企业,后者截至到2021年半年报负债总额是1.95万亿(注:恒大至今未披露2021年年报)。

其中,碧桂园的有息负债为3374.34亿元,一年内到期的短期债务共约790亿元。有息负债之外,公司的无息负债规模更大,仅应付账款和应付票据就达到了5588亿元。

公司的应付票据从公开市场可以管窥一豹,主要包括美元债和境内债两部分。

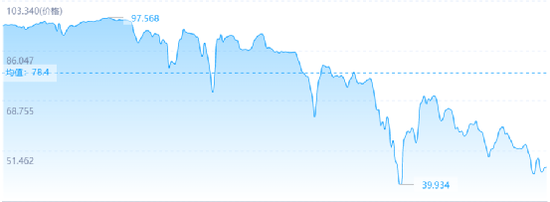

久期财经的数据显示,目前碧桂园控股作为发行主体的美元债存续19只,合计总规模为189亿美元,合人民币约1260亿元。目前这些美元债普遍来到1美元面值40到60美分区间,近半年多来不少录得腰斩,如目前报价最低的COGARD 3.3 01/12/31已经来到45.75美分,而去年四季度还在97美分以上,价格腰斩不止。

19只美元债值得重点关注的是一年内到期的两只,分别是2022年7月25日到期6.83美元,2023年1月17日到期5.8亿美元,合计12.63亿美元。

境内债方面,据东财chioce数据,碧桂园控股和碧桂园地产集团两家主体存续的公司债、券商资管计划等共10只。一年内到期或面临回售的有公司债“20碧地01”,规模34亿元,以及券商资管计划“20华碧A1”和“20碧华次”,规模分别9.5亿元和1.28亿元。目前“20碧地01”从去年四季度的100元已跌到最新的80元。

前5月销售下滑49%

2021年四季度开始随着恒大暴雷行业急转直下,作为行业第一的碧桂园当然无法独善其身,销售也出现了罕见的负增长。截至2020年12月31日止年度,碧桂园实现归属公司股东权益的合同销售金额约人民币5580.0亿元,同比减少2.2%;归属本公司股东权益的合同销售面积约6641万平方米,同比减少1.3%。

进入2022年,碧桂园销售基本跟随行业下滑。据碧桂园的月度经营简报,今年5月单月其权益销售额287.1亿元,较去年同期的573.8亿元减少50%,与克而瑞公布的百强房企销售跌幅基本同步。今年1-5月,碧桂园的权益销售额为1285.8亿元,较去年同期的2497.6亿元少了1211.8亿元,权益销售额几乎腰斩,也与百强房企基本同步。

现金流的另一条腿融资来看,在近期地产稳增长背景下,碧桂园是今年获得发债机会的三家民营房企之一。

5月18日,碧桂园公告完成发行2022年第一期公司债券,发行规模人民币5亿元,票面利率为4.5%,债券期限为3年期,附第1年末及第2年末发行人调整票面利率选择权和投资者回售选择权。虽然5亿的额度对于碧桂园万亿级别的负债只是杯水车薪,但信号意义较强。

7042

7042