当绝大多数白酒股的投资者,正在分享企业业绩增长的红利之时,独留金种子酒(26.170, -0.51, -1.91%)的十余万股东黯然神伤。

公司连续3年主营业务亏损,没有利润可分,只能心安理得当一只“铁公鸡”。

低端酒已无法拯救金种子酒,走中高端和有限全国化又谈何容易?

所有的希望,都寄托在了华润身上。

主业连亏3年

几乎没有人会怀疑,白酒股始终是A股最好的投资标的。否则,上海首富郭广昌,也不会在2020年先后拿下金徽酒(33.180, -0.12, -0.36%)和舍得酒业(173.240, 0.14, 0.08%);也不会有易方达基金经理张坤,因重仓四大白酒股而一战封神。

即便不是茅台和五粮液(179.090, 1.81, 1.02%),只要有一定规模的白酒企业,小日子大多过得滋润。经销商一手交钱一手拿货,白酒企业普遍不缺钱,倒是多得数不清的现金,怎么花出去,让白酒企业的掌舵人犯了难。

于是乎,大多白酒企业都热衷于理财,尽管对于企业来说,这是效率最低的资金利用方式,但总体稳妥,无功无过。

任何行业都一样,有过得潇洒的,就有活得紧巴的。

安徽上市酒企金种子酒(600199.SH),就已在生死线上挣扎了数年之久。

在白酒行业历来有“东不入皖、西不入川”的说法,安徽人好酒、能喝,甚至还创造出了很多喝白酒的方法。

这也造就了安徽白酒大省的地位。省内白酒上市公司,除了金种子酒之外,还有迎驾贡酒(60.820, -0.06, -0.10%)、口子窖(55.630, -0.04, -0.07%)、古井贡酒(228.500, 1.51, 0.67%),并称“四朵金花”。此外,高炉家酒、宣酒、文王贡酒、皖酒等一大批区域品牌,随便拉一个出来,在所在地区都有一定战斗力。

金种子酒区域市场内,不仅遭受本土势力的强力挤压,邻省白酒巨头洋河,更是对安徽市场投入重兵。

内忧外患之下,金种子酒经营每况愈下,2019年-2021年,连续三年扣非净利润分别亏损2.28亿元、1.14亿元和1.96亿元。

在2021年度报告披露后,交易所下发监管工作函,要求公司说明持续大额亏损的原因,以及主营业务可持续经营是否存在重大不确定性。

困于低端

金种子酒除了经营白酒之外,还卖医药,两者共同构成了公司的主营业务。公司医药板块经营较为稳定,经营和业绩的波动,皆因白酒板块。

2012年以来,受消费升级、区域市场竞争等多重因素影响,公司主要产品柔和系列、祥和系列销量持续下滑,导致收入和利润不断下降。

特别是2019年,公司白酒收入创下了阶段性新低,较上年减少3.65亿元、下降41.62%。

从公司披露的数据来看,从当年初开始,公司白酒销售就已出现明显下滑的趋势,下半年更是出现断崖式下降。7-12月,公司产品主要布局的50元/斤以下普通白酒以及50-100元/斤中档酒,收入分别同比下滑54.94%和60.95%。全年,销售白酒594.89万升,比上年同期减少了456.17万升。

这时,公司认识到,消费升级的背景之下,百元以上产品市场需求增长,低端产品需求受到市场冲击不断下降,而公司的主要产品正集中在中低端。

2020年,为了应对外部的不利因素,维护市场份额,公司在新品未能上量的情况下,对普通白酒的销售加大了力度,全年白酒销量再次回到1032.42万升,但毛利率从2018年和2019年的61.42%、57.30%降至42.75%。而各项刚性费用无法压缩,利润仍无法覆盖成本。

2021年,公司100元/斤以上产品销量有了较大幅度上升,但受原材料价格上涨等因素影响,白酒毛利率进一步下探至42.64%,远低于行业平均水平。

公司卖白酒挣得不多,花得却不少,期间费用率远高于行业同体量企业。

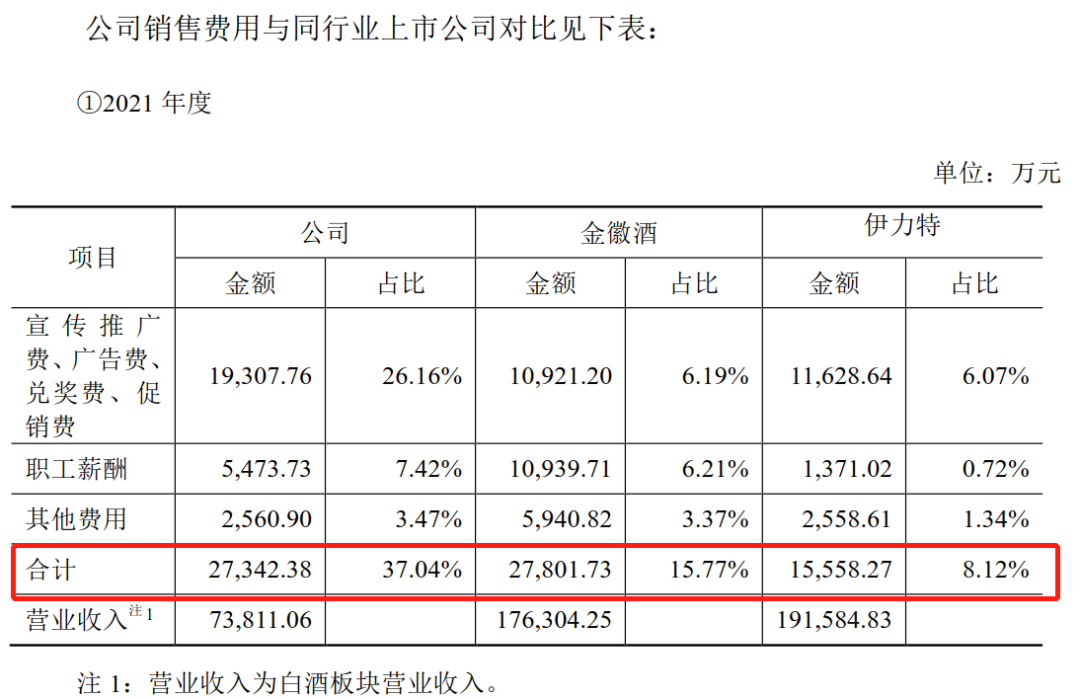

以2021年度为例,金种子酒期间费用率为32.59%,而行业平均值为15.92%,同档次企业均值为19.19%。金种子酒花钱的大头是销售费用,2021年占白酒收入的37.04%,而同体量的金徽酒、伊力特(30.780, 0.47, 1.55%)分别为15.77%和8.12%。

公司认为,销售费用投入差距较大的原因是,伊力特和金徽酒主要集中在新疆和甘肃市场,竞争对手相对较少,销售费用的投入产出比较高。

7041

7041