头顶国内新兴PE巨头光环的九鼎集团,黯然出售旗下九州证券控股权,成为其收缩金融业务阵线的最新一步。

然而,即便这笔交易的接盘方为武汉国资系统,在公告披露翌日,九鼎集团仍然收到了监管部门的问询函,连续追问三大问题。

回溯过往,九鼎集团初将九州证券收入囊中之时,也曾意气风发,布局有保险、证券、公募基金、私募股权、P2P等多项资产管理与金融业务。近两年随着九鼎集团不断抛售旗下资产,其着力打造“金控平台”的梦想亦渐次幻灭。

未来九州证券将能顺利易主吗?轻装上阵的九鼎集团又将何去何从?

出售将获利超20亿

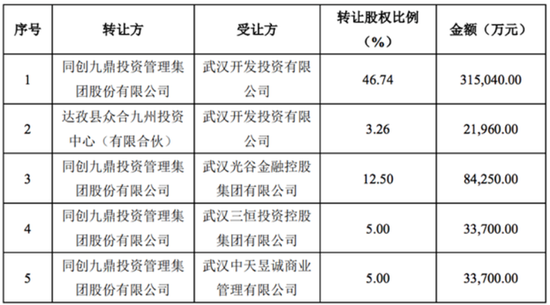

4月25日,九鼎集团发布公告称,公司及下属企业拟转让持有的九州证券24.43亿股股份,占九州证券总股本的72.5%,交易价格为48.87亿元。

本次交易股权受让方为武汉金控及东湖高新(5.180, -0.01, -0.19%)区和江汉区等4家武汉国资企业,武汉开发投资有限公司将持股50%,武汉光谷金融控股集团有限公司将持股12.5%;武汉三恒投资控股集团有限公司将持股5%;武汉中天昱诚商业管理有限公司将持股5%。本次交易完成后,九鼎集团持有九州证券股份将降至5.57亿股,占比16.52%。

盈亏方面,本次交易时九州证券 72.5%股权作价为 48.9 亿元,对应的投资成本约为28.4 亿元,本笔投资盈利约 20.5 亿元,总投资回报率约 41.9%。

九鼎集团表示,本次交易的目的是为了进一步落实公司去金融、去杠杆、聚焦投资主业的经营战略,有利于进一步降低资产负债率,有利于公司进一步聚焦投资主业。

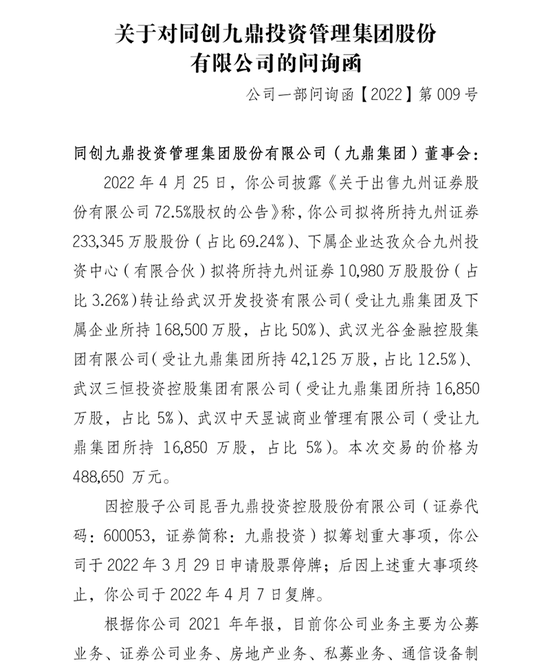

然而,仅时隔一日,即4月26日,股转系统对九鼎集团此次交易下发了问询函。

监管部门要求九鼎集团就交易的基本情况、对公司生产经营的影响以及后续经营计划等三方面提出疑问并要求公司做出书面说明。

一是说明本次交易的基本情况,包括但不限于交易背景及目的,协商定价的依据及公允性、合理性,交易所得资金后续的使用计划,是否充分披露本次交易可能存在经有关监管部门审批不通过的风险等;二是说明本次交易对公司生产经营的影响,包括但不限于经营业绩、主营业务、持续经营能力等;三是结合前期子公司拟筹划的重大事项及本次交易,说明公司后续经营计划,是否拟筹划业务范围的重大变更。

接盘方实为武汉国资

记者发现,本次的4家受让方均为武汉国资背景企业。

其中,拟受让九州证券50%股份的武汉开发投资有限公司是武汉金控集团全资控股子公司,实控人为武汉市国资委。武汉光谷金融控股集团有限公司的前四大股东控制了其超99%的股权,该前四大股东的实控人皆为武汉东湖新技术开发区管委会。武汉三恒投资控股集团有限公司、武汉中天昱诚商业管理有限公司则分别为武汉市江汉区财政局、武汉市江汉区人民政府国有资产监督管理局全资控股。

因此,这一笔交易可以视为武汉政府以市场化方式引进金融机构的创新之举,为区域金融中心建设再增重要金融资源。

查阅资料,九州证券发展基础较好,拥有证券业务全牌照,设有经纪业务、投资银行、资产管理、固定收益、交易等业务模块,构建了具有竞争力的全业务链体系。

九州证券在全国主要城市开设了近50家分支机构,搭建起辐射全国的业务开发体系和营销服务体系。此外,九州证券旗下设有九州期货、九证资本两家全资子公司。根据中国证监会公布的2021年证券公司分类结果,九州证券级别为BB级。

据介绍,本次并购完成后,武汉金控集团及并购关联方将同步启动为九州证券增资。

同时,武汉金控集团实力雄厚,是武汉唯一一级金融国资平台。2021年,该集团实现营业收入526亿元,同比增长35%;实现利润总额27.7亿元,同比增长23%。截至今年3月末,该集团资产总额达1700亿元;一季度实现营业收入133.9亿元,利润总额8.8亿元。据介绍,该集团今年全年利润有望达到35亿元,具有为旗下金融机构持续补充资本的经营能力。

随着武汉国资入主九州证券,湖北也将迎来第3家本土券商,其余2家分别为长江证券(5.360, -0.03, -0.56%)及天风证券(2.890, -0.03, -1.03%)。

九州证券往事

九州证券前身为天源证券,成立于2002年。

2014年10月,九鼎投资(12.840, 0.11, 0.86%)以3.6亿元对天源证券增资,增资后持有天源证券51%的股权,成为天源证券的控股股东。

九鼎投资取得天源证券控制权后,改名为九州证券,随后公司又经过了多轮增资。2016年2月,九州证券完成改制,变更为股份有限公司,注册资本增至30亿元,九鼎投资持股比例高达96.34%,至此,九州证券成为国内首家“PE系”券商。

2015年前后,正是九鼎系意气风发之时。已经完成新三板挂牌的九鼎不断扩张,达到千亿市值,版图横跨证券、保险、期货、公募基金、互联网金融等诸多领域,俨然构建起了一个名副其实的金控平台。

九州证券是九鼎集团的核心业务板块之一。九鼎早期凭借着大规模布局Pre-IPO项目,实施“工厂流水线”PE模式,获得快速的业务扩张。而并购九州证券,无疑将进一步壮大九鼎资本版图。

在九鼎集团激进的资本运作下,九州证券在2015-2016年迎来了业绩的爆发期。

年报数据显示,截至2015年年末,九州证券实现营业收入6亿元,同比增长339%;实现净利润2亿元,同比增长705%。即使在券商整体业绩腰斩的2016年,公司营收与净利润均保持正增长,其当年营业收入8.6亿元,同比增长43%;取得2.2亿多元净利润,同比增长6%。

2017年1月18日,中石化集团以4.07亿元拿下九州证券10.98%的股权,是九州证券第二大股东。随后,苏州高新(4.750, -0.14, -2.86%)、云南省工投控股集团、广西铁投资产管理有限公司等有实力的地方国资公司也进入到九州证券的股东名单。

然而,近几年来,九鼎集团因扩张速度太快陷入经营困境,不断出售旗下保险、互联网金融等多项业务与资产,彻底告别金控平台之梦,连掌门人吴刚亦被证监会立案调查。

2018年九州证券经历了与山东高速(5.540, 0.06, 1.09%)集团签署7.9亿增资协议未果、踩雷被暂停部分资格等艰难时刻,2019年更是缩减资本金、降低财务杠杆,在证券行业以净资本为王的背景下,发展前景更为渺茫。

直至“嫁予”武汉国资,九州证券或将迎来新的发展契机。

7039

7039