随着5G、新能源汽车行业的快速发展,相关电子材料生产企业也随之受到市场更多关注,冲击创业板IPO的企业更是层出不穷。这其中,有一家生产电子电路铜箔在全国内资控股企业中排名第六的企业跃入视野,它就是赣州逸豪新材料股份有限公司(下称“逸豪新材”“发行人”),拟募资7.5亿元用于年产10,000吨高精度电解铜箔项目和研发中心建设。

据公开资料显示,发行人主要产品电子电路铜箔是覆铜板和PCB制造的重要材料,直接下游为覆铜板和PCB产业,PCB最终运用于通讯电子、消费电子、汽车电子等现代各类电子设备中。乍一看,行业地位和营收规模可圈可点,但其内核却不那么经得起推敲。

营收质量堪忧 多项数据对比跑输同行

据CCFA行业协会公布的2020年国内主要电子电路铜箔企业的产量情况显示,公司2020年子电路铜箔产量在全国内资控股企业中排名第六,而其营收增速也确实表现优异。

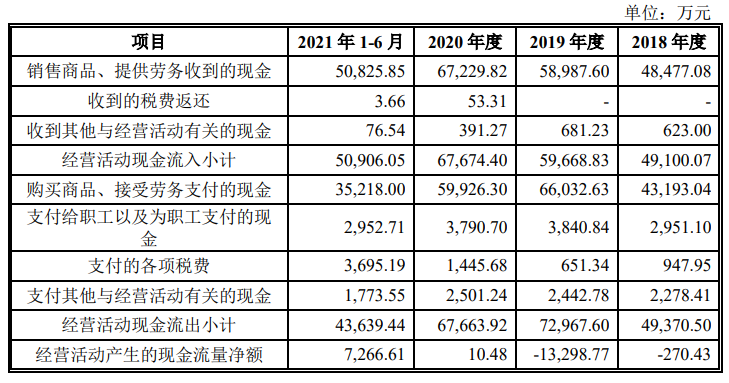

2018年至2021年上半年,逸豪新材营业收入分别为58,832.94万元75,605.69万元、83,847.34万元和63,759.41万元,但同期经营活动产生的现金流量净额分别为-270.43万元、-13,298.77万元、10.48万元和7,266.61万元。很显然,现金流的创造力显然远没有跟上业绩上涨的步伐。

(图:公司经营活动产生的现金流量情况)

从图中我们不难读出,最后一期经营活动现金流之所以大增是因为公司做到了“开源节流”。短短半年完成这一的跃进真是难能可贵。

尽管公司营收规模处于不断上涨的状态,却也存在主营产品电子电路铜箔业绩大幅下滑的可能性。

公司的PCB项目一期已于2021年第三季度开始试生产,相关业务与电子电路铜箔覆铜板客户不存在竞争关系,与电子电路铜箔的PCB客户同属于PCB行业,存在一定竞争关系,且与铝基覆铜板客户存在一定重叠。这就导致了内部业务竞争关系的形成,公司在招股书中也坦言,若该业务不能通过提升产品品质、产品交期等综合服务水平满足客户需求,则有可能导致公司电子电路铜箔和铝基覆铜板的主要客户流失或主要客户对公司产品的需求下降,造成公司电子电路铜箔销量下降,经营业绩下滑。

在另一个关乎营收质量重要指标毛利率面前,公司也略显逊色。据招股书,2018-2020年,逸豪新材电子电路铜箔产品的毛利率分别为16.75%、12.97%和15.70%,同行业可比公司铜箔类产品毛利率均值为20.50%、18.97%和17.34%。但公司同期的资产负债率水平却比行业均值高出10%以上。

不难发现,发行人营收增长背后,造血能力堪忧,未来新开辟业务还有与原有业务“打架”的可能。但公司在这样一个充分竞争的市场环境下,研发费用占营业收入的比例却也同样低于行业平均水平。公司各报告期的研发费用占营业收入比例分别为2.99%、2.97%、3.10%和2.72%,而同行业可比上市公司的研发费率则分别为3.19%、3.59%和4.23%。

对上下游存在较强依赖 刻意隐藏行贿丑闻

在经营产品竞争力相对偏弱的同时,公司对上游供应商的依赖却比较严重。招股书显示,公司向前五大供应商采购金额占比分别为:74.28%、75.19%、77.87%和67.23%。

公司表示,向前五大供应商采购产品主要为铜、铝板和电力,原材料铜、铝为大宗商品,价格透明,与主要供应商建立了长期稳定的合作关系。不过,公司也表示,主要供应商生产经营发生波动可能会对公司经营带来不利影响。从今年全球大宗商品供应紧张和运输环境恶化的情况看,这种影响确实是不可忽视的。

无独有偶,公司与下游的前五大客户也有着强依赖。报告期内,公司向前五大客户的销售额占当期销售总额的比重趋近与50%。也就是说,若前五大客户出现变动,很有可能会波及公司的整体营收质量。从公司开始实施PCB 产业链垂直一体化发展战略来看,这种情况可能还会更加复杂。

相较业务上的“直率”,关系到实控人时就显得不那么光明磊落了。据裁判文书网(2019)赣07刑终75号刑事判决书信息显示,逸豪新材实际控制人张剑萌总共向原赣州市环境保护局章贡分局局长杨志军行贿20.2万元。判决时间是2019年3月4日,但这在招股书中却没有被提及。

此外,公司在报告期内同关联方的的关系也颇为密切。2018-2019年,关联方代付货款的金额分别为2,056.61万元和2,327.28万元;2018-2020年,关联方曾帮忙垫付部分高管在内的9名员工的薪酬。当然还有垫付研发费用的情况。

这不得不让人产生联想: 若公司的行贿事件被披露,关联方垫付消失,公司将会面临怎样的压力?

市场环境或趋恶化 公司未来承压

受宏观经济和行业波动影响,下游行业增速放缓,导致下游对PCB 和电子电路铜箔需求放缓,而且,随着新能源汽车行业淘汰加速,部分产能或转向电子电路铜箔扩产,这或将导致市场竞争进一步加剧。

而公司的定价模式为“铜价+加工费”,其中,铜价以长江有色金属现货铜价作为基准铜价,在结合加工费、产品规格等因素来确定最终价格,竞争加剧显然会直接影响公司的加工费,同时也包括毛利率水平。

2018年末至2021年,公司主营业务毛利率分别为16.71%、14.95%、16.36%(低于行业平均水平)。据公司测算,电子电路铜箔单位加工费的变动会影响公司电子电路铜箔的毛利率,敏感系数约为0.3,即公司单位加工费变动10%,毛利率变动约3%,而铜价敏感系数约为0.17,即铜价单价变动10%,毛利率变动约为1.7%。

纵观近一年的宏观环境来看,“铜博士”这类大宗商品显然或将维持在较高水平,叠加国内下游需求放缓的影响,公司作为中游环节可能会遭遇“夹板气”。这些都或将成为公司营收稳定稳定的绊脚石。

7039

7039