近年来,基金行业一路高歌猛进,即使今年以来A股市场震荡下行,依然没有阻挡公募基金规模创下25.78万亿元新高。但是,热闹背后并非尽是繁华。面对持续扩大的基金市场、越来越激烈的竞争环境,“物竞天择势必至,不优则劣兮不兴则亡”。

作为老牌银行系基金公司,背靠中国银行(3.300, 0.00, 0.00%)和贝莱德两大品牌的中银基金近年来逐步“掉队”。不仅未能赶上行业发展的“快车”,管理规模还明显下滑,跌出前十位许久,甚至与“同期生”拉大差距。种种现象背后,该公司管理业绩低迷和权益投资能力偏弱等问题,引发投资者的关注

01

规模与净利增速双双下滑

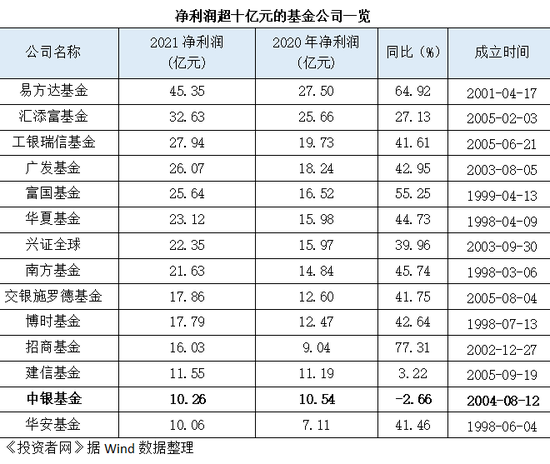

正值年报季,不少基金公司的盈利情况也随之浮出水面。Wind数据显示,截至4月11日,在已有数据的36家基金公司中,14家的净利润跨入“十亿元俱乐部”;从增速来看,有10家同比大增40%以上。

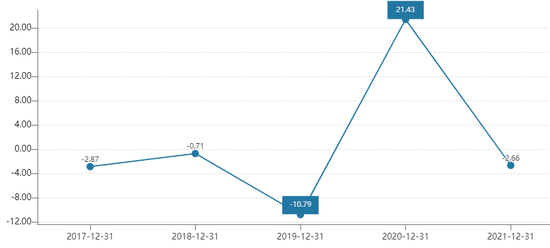

在净利润超十亿元的行列中,中银基金是唯一一家同比下滑的基金公司。中国银行年报数据显示,2021年,中银基金净利润为10.26亿元,同比下滑2.66%;而从近五年的增速表现来看,除了2020年公募行业大年,该公司其他四年的增速均为负。

横向对比来看,同为银行系的招商基金2021年净利润为16.03亿元,增速超77%,而工银瑞信和交银施罗德的净利润分别为27.94亿元、17.86亿元,二者同比增长均超40%。

中银基金近五年净利润增速变化(%)

数据来源:Wind

那么,在同行净利润大幅增长的背景下,中银基金为何会再次出现同比下滑的情况?业内人士表示,对于公募基金来说,基金管理费用是公司的主要营收来源,公司的营收业绩往往与基金管理规模有着密切的联系。

Wind数据显示,中银基金的资产规模从2018年三季度的4518亿元,下滑至2022年一季度的4036亿元,总资产排名从第8位跌至第22位;而其非货币资产规模甚至从第2位落至第19位。

与其发展相悖的是,基金行业在此期间获得了长足的发展,扩张十分迅速。Wind数据显示,截至2018年三季度,全市场公募基金规模为13.22万亿元;而在2022年一季度,这一数字已经翻至25.78万亿元。

相比之下,招商基金、工银瑞信、交银施罗德的资产规模均超5500亿元。数据显示,截至2022年一季度,这三家资产规模分别为7672亿元、8161亿元、5538亿元。

从上述数据不难看出,在行业高歌猛进的4年里,作为老牌银行系公募的中银基金并没有与整个行业齐头并进,发展速度反而大幅滞后于整个市场;甚至在头部公司纷纷“大步向前”时,其不进反退,逐步“掉队”。

02

旗下权益类产品“全军覆没”

管理业绩是基金公司实力最为直观的体现,而主动投资能力历来被视为基金公司的核心竞争力。业内人士表示,产品业绩的持续性对公募规模扩大有着决定性的影响,中银基金规模未有较大增长的重要原因之一,或许缘于旗下基金业绩平平。

今年以来,受多重因素影响,A股市场呈现震荡下行态势,数据显示,截至4月11日,上证指数下跌13%。虽然市场表现不佳,但仍有实力强劲的基金公司为投资者取得正收益。但中银基金旗下权益类产品(含普通股票型、偏股混合型、灵活配置型基金)“全军覆没”,年内回报均为负,无一幸免。

Wind数据显示,截至4月11日,除了今年成立的新基金以外,在中银基金旗下95只权益类产品(不同份额分开计算)中,有46只产品跑输大盘,年内跌幅超过14%;35只产品跌破20%,占比超过三分之一。

其中,中银新动力A今年以来跌幅达26.4%,同类排名579/736。自2015年2月成立以来其累计回报仅为1.2%,不仅同类排名垫底(66/67),也远低于20.01%的业绩基准;而普通股票型基金的同期表现为112.61%。

2021年年报显示,该基金去年末前五大重仓股包括贵州茅台(1770.000, -12.00, -0.67%)、五粮液(163.110, -0.77, -0.47%)、东方财富(25.930, -0.27, -1.03%)、海康威视(39.040, 0.74, 1.93%)、深信服(97.550, -3.34, -3.31%),占基金净值比均超过8%。但今年一季度,这些股票分别下跌16%、30%、32%、22%、42%。

中银新动力A去年末前十大重仓股

数据来源:Wind

较差的业绩表现自然也引发了投资者“用脚投票”。从该基金各季报数据来看,其基金资产净值呈现出持续下降的趋势。数据显示,2015年6月底该基金还有超过56亿元的规模,2021年末已降至11.42亿元,仅剩约五分之一。

《投资者网》查阅中银新动力A的股吧发现,不少投资者对该基金表示忧心和抱怨,比如“还不调仓啊,别人跌你跌,别人涨你还跌”“靠祈祷生存呢吗?”“调整一下你这走一步退两步的节奏好吧”等言论。

资料来源:天天基金网股吧

事实上,失去“吸引力”的不仅是这一只基金。

从中银基金最新披露一季报的10只债券型基金来看,有7只产品的份额有不同程度的减少。例如,中银中债1-3年期国开行债券指数基金季末份额为8.85亿份,较期初15.73亿份净减少6.88亿份,缩水幅度达43.74%。

如今,中银基金旗下有数据的147只(AC合并计算)基金中,仅有7只产品的规模超过百亿,分别是3只货币型基金和4只中长期纯债型基金;此外,还有26只基金产品的合并规模不足1亿元,12只产品甚至低于5000万元的清盘线。

03

“一拖多”现象严重

一般而言,除业绩表现不尽如人意、“迷你基金”拖累规模外,投研人才匮乏也是让基金公司力不从心的重要原因之一。

Wind数据显示,目前中银基金旗下有40位基金经理,人均管理资产超过100亿元,远超56亿元的行业平均数。其中,有一半以上的基金经理的任职年限不足5年,15位任职年限不足3年的基金经理已走到台前,甚至独立管理产品。

此外,中银基金近一年离任基金经理有5人,新聘基金经理有8人,同样超出行业平均数,人才流动相对较大。与此同时,该公司“一拖多”的情况也比较突出,团队中有26位基金经理管理4只及以上的产品,占比达三分之二;还有6位管理了8只及以上的产品。

其中,李建是任职年限最长的基金经理,具有15年资深经验的他也是公司的投资总监(权益)、权益投资部总经理。目前他管理8只基金产品横跨混合型二级债基、偏股混合型、灵活配置型、偏债混合型等不同的类型。

基金投资者陈女士表示担忧,“一拖多的情况如此严重,是否会分散基金经理的精力和管理业绩?”

Wind数据显示,截至4月11日,李建管理的8只产品今年以来的净值增长率均为负数,同类排名均在254名至1122名之间;而在管理超过三年的产品中,表现最好的中银双息回报A近三年的累计回报为62.99%,同类排名第297位。

业内人士表示,主动权益类基金需要基金经理比较专注的研究,且每位基金经理都有自己特定的研究领域和投资风格,若跨类型管理基金,将严重分散基金经理的精力,有可能无法兼顾。

虽然背靠两大全球著名领先金融品牌,但出身“名门”并不意味着可以坐享其成,基金公司的投资业绩、投资团队的水平,在很大程度上决定了公司发展前景。在竞争日益激烈的公募基金行业,对于中银基金而言,如何提高权益投资能力,找回投资者的信赖,仍是其亟待解决的问题。

7036

7036