“拉夏贝尔?早撤了!”亚运村某商场入驻店铺工作人员告诉《商学院》记者,而这里是拉夏贝尔曾经停留过的地方。

这样的情形还发生在回龙观、天通苑、酒仙桥等商场里,取代拉夏贝尔的是一家又一家的其它女装品牌。近年来,拉夏贝尔正经历关店潮,而门店数量萎缩的背后,既是拉夏贝尔的自我调整,也是其逐渐败退的标志。

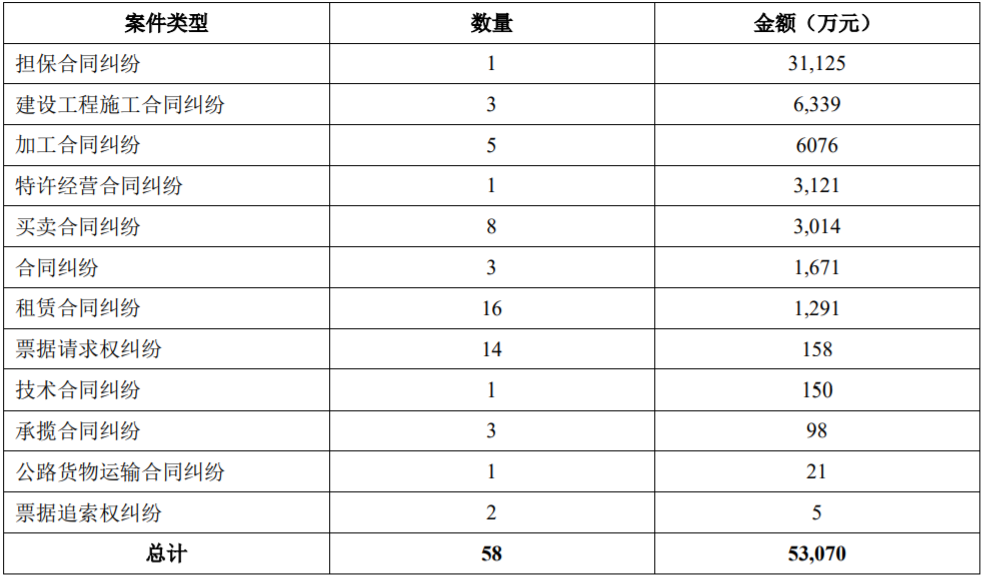

煎熬的日子还在持续。近日,拉夏贝尔连发4份公告,但没有一个是好消息。一方面,拉夏贝尔新增诉讼案件,公司及下属子公司共计144个银行账户被冻结,涉及未审结/未调解诉讼案件58起,相应涉案金额约为5.3亿元;风险警示公告还涉及2020年度内部控制审计报告被出具否定意见等。

另一方面,其发布两份关于2021年三季度业绩的相关公告。此时拉夏贝尔继2018年至2020年连续3年亏损之后,2021年第三季度再度亏损2.89亿元,营收同比减少78.16%。

从1998年至今,拉夏贝尔伴随着中国服装行业的崛起,走过了辉煌崛起和疯狂扩张的阶段,曾经的女装巨头,号称中国版ZARA的拉夏贝尔,何以走到诉讼缠身、业绩惨淡“披星戴帽”的境地?

144个银行账户被冻结

未决诉讼案涉及金额超5亿元

10月28日,拉夏贝尔发布《关于累计新增诉讼情况、累计涉及诉讼及资产冻结情况进展的公告》指出,公司再增2起采买合同、租赁合同纠纷诉讼案件,涉案金额合计约184万元。

截至目前,因涉及较多诉讼案件,拉夏贝尔及下属子公司共计144个银行账户被冻结,冻结金额约为1.26亿元;公司下属17家子公司股权被冻结,涉及案件执行金额合计约6.73亿元。

与此同时,因涉及31项诉讼案件影响,导致拉夏贝尔4处不动产(截至2021年9月30日的账面价值合计约为17.01亿元)被查封。

据了解,当前拉夏贝尔新增的两起诉讼案分别与金猴集团威海服装有限公司、凯丹置地(大连)有限公司相关——前者要求赔付衣料货款,后者要求偿清商铺租赁及物业管理费用。此次展现在大众眼前的拉夏贝尔供货端、门店端双双凌乱的现象,或许也能代表着拉夏贝尔当前的窘境。

截至目前,拉夏贝尔累计涉及未审结/未调解诉讼案件58起(包含本次披露的新增诉讼未审结案件),未决诉讼案件涉案金额约为5.3亿元(包含已披露的重大诉讼案件)。

《商学院》记者注意到,在高达58起的未审结/未调解诉讼案件当中,租赁合同纠纷案件最多,达到16起,累计涉案金额超千万元;其次则是票据请求权纠纷,为14起。此外,作为服饰公司,拉夏贝尔未审结/未调解诉讼案件当中涉案金额最高的一起案件则是担保合同纠纷,涉案金额达到3.1亿元。

图源:拉夏贝尔公告

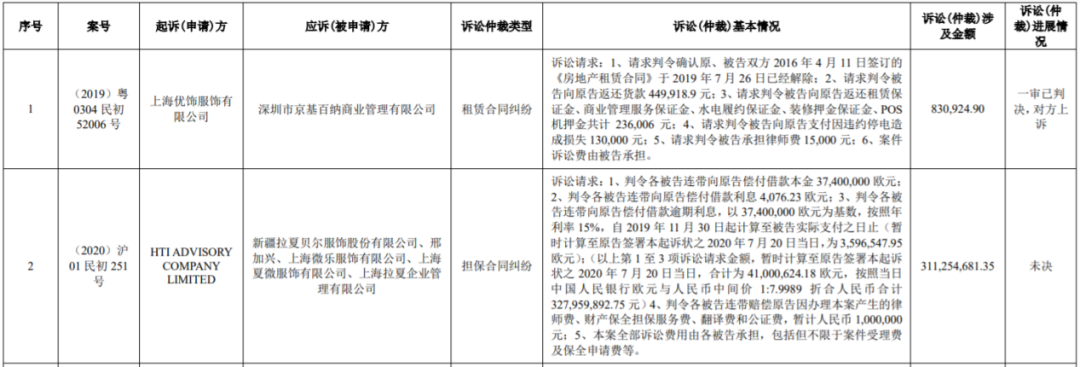

这起担保合同纠纷背后其实是拉夏贝尔的错误扩张举措。此前拉夏贝尔欲通过全资子公司LaCha Fashion I Limited(以下简称“LaCha Fashion”)收购法国Naf Naf SAS。2019年5月,LaCha Fashion举债3800万欧元收购,留下了拉夏贝尔的连带责任担保,以及一连串的质押担保(包括LaCha Fashion 100%股权、LaCha Apparel II Sàrl 100%股权及Naf Naf SAS 100%股权)。

然而,借款到期时LaCha Fashion未能及时还款,又新增上海微乐服饰有限公司、上海夏微服饰有限公司、上海拉夏企业管理有限公司作为新保证人。

2019年6月,Naf Naf SAS被拉夏贝尔收入囊中;2020年5月,因无力清偿供应商及当地政府欠款,Naf Naf SAS被当地法院裁定启动司法重整。拉夏贝尔的跨国收购未能起到相应作用,反而将自己以及一众子公司拉入负债泥淖。

图源:拉夏贝尔公告

拉夏贝尔对《商学院》杂志记者表示,公司目前涉及的诉讼及资产冻结事项,总体对公司资金周转及经营管理造成了一定的影响。

此外,其公告还提到,在上述诉讼案件及资产冻结事项解除之前,尚不排除后续新增诉讼案件或有公司其他资产被冻结的情形。因公司累计涉及诉讼金额较高,可能会导致公司融资能力下降,加剧公司的资金紧张状况。

“公司将继续与相关法院、债权人及银行等积极沟通,争取尽快就诉讼事项和债务解决方案达成一致意见,包括但不限于通过债务重组、展期偿还、达成和解等方式;同时,公司将继续推进资产处置事项和争取外部融资等全力筹措偿债资金,增强公司持续经营能力。公司将积极筹划推进资产处置、债权债务重组、引入外部投融资及完善内部控制水平等措施,全力以赴争取撤销风险警示。”拉夏贝尔方面对《商学院》记者表示。

退市风险预警不断

经营困境与“人祸”并存

上市公司的诉讼缠身总是与业绩惨淡相伴出现,拉夏贝尔也不例外。

从2020年上半年起,拉夏贝尔就多次发布风险警示的提示性公告。据《商学院》记者不完全统计,从2020年4月至今,拉夏贝尔已经发布了23份风险警示公告,其中包括14份退市风险警示。

彼时,拉夏贝尔表示,公司2018年度经审计的归属于上市公司股东的净利润为负值,预计2019 年度归属于上市公司股东的净利润仍将为负值(约为-21.39亿元,未经审计)。根据《上海证券交易所股票上市规则》的规定,公司A股股票将在2019年年度报告披露后被实施“退市风险警示”(在公司 A 股股票简称前冠以“*ST”字样)的处理。

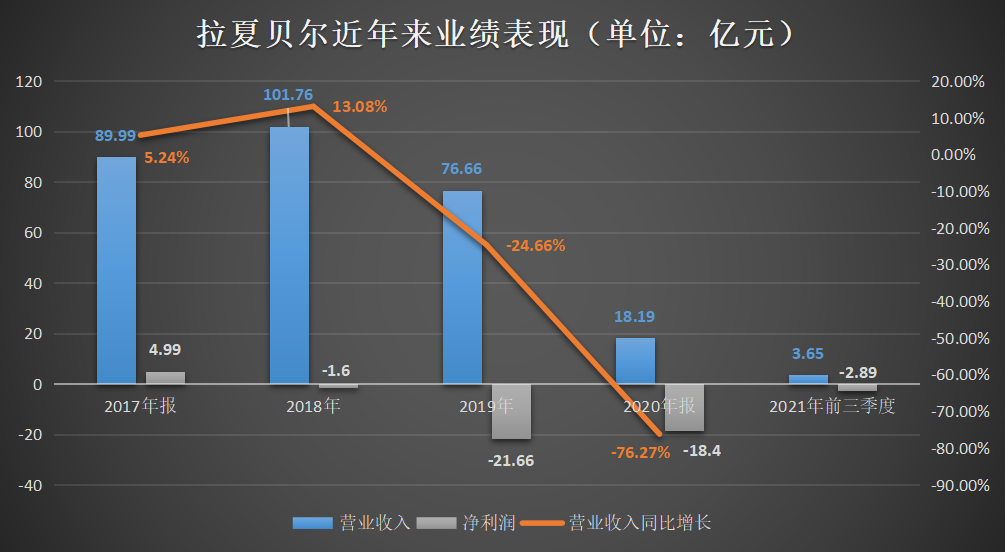

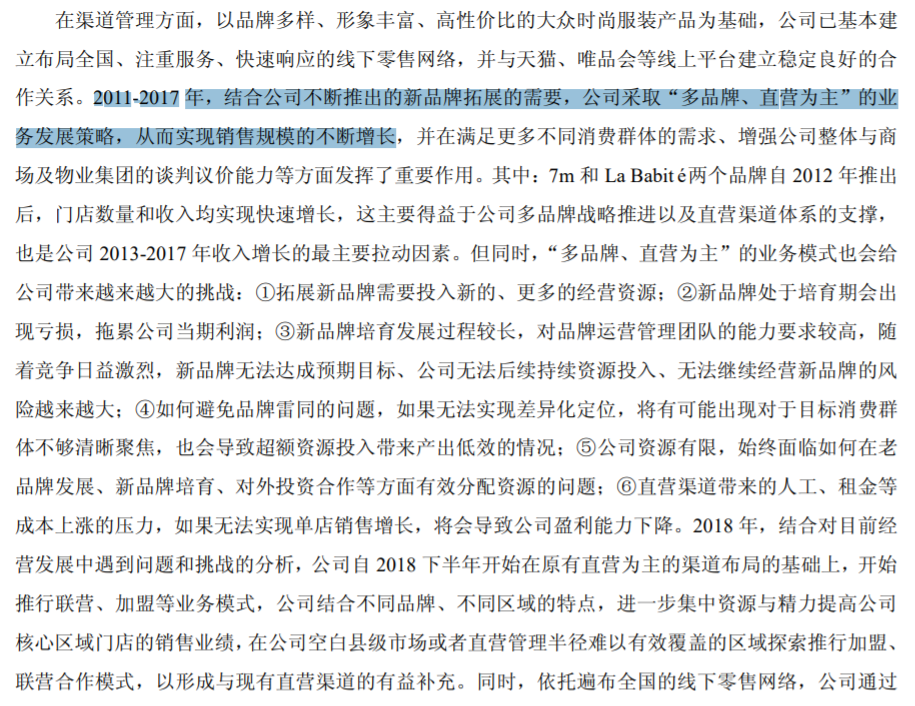

结果比拉夏贝尔预计的还要糟糕。财报数据显示,2018年,拉夏贝尔从上一年度的盈利近5亿元迅速转为亏损,亏损达到1.6亿元,净利润同比增长-132%;2019年,拉夏贝尔的业绩以惊人的速度恶化,当期亏损高达21.66亿元,净利润同比增长-1258.07%。

图源:《商学院》根据拉夏贝尔财报数据整理

图源:《商学院》根据拉夏贝尔财报数据整理同时,拉夏贝尔的业绩也难以回天。2020年,其营收18.19亿元,同比下滑-76.27%;亏损有所收窄,但依旧达到18.40亿元。2021年前三季度,其实现营收3.65亿元,同比减少78.16%;净亏损2.89亿元,同比增长63.92%。

难以回寰的业绩表现让拉夏贝尔的“退市风险警示”愈发频繁。2020年7月1日,拉夏贝尔“披星戴帽”,股票简称由“拉夏贝尔”变更为“*ST 拉夏”。

《商学院》记者还注意到,拉夏贝尔接连不断的风险警示也从经营业绩方面逐渐转向了其他方面。2020年底,拉夏贝尔发布《关于累计涉及诉讼及资产冻结情况的风险提示公告》,提及目前所涉诉讼案数量累计439起,涉案金额累计约15.23亿元。

此后,拉夏贝尔的风险警示内容逐渐增多,内容包括:2020年度内部控制审计报告被出具否定意见;因涉及诉讼事项导致公司主要银行账号被冻结,以及2018至2020年连续3个会计年度扣除非经常性损益的净利润均为负值,且2020年度审计报告显示公司持续经营能力存在不确定性等。

值得一提的是,除了经营能力本身,拉夏贝尔还出现“人祸”。

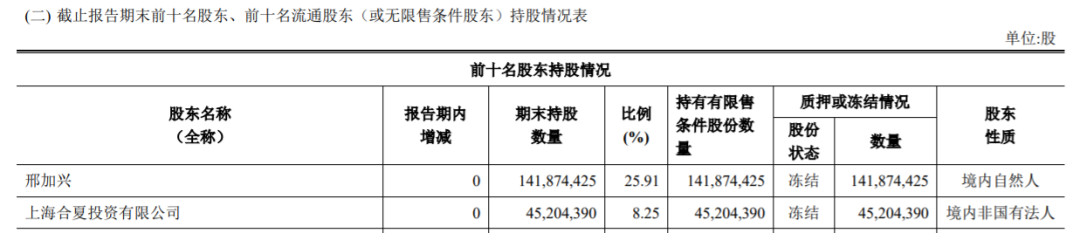

2021年9月15日,拉夏贝尔发布《关于公司自查原控股股东及其一致行动人资金占用情况的提示性公告》,指出公司原控股股东、实际控制人邢加兴先生之一致行动人上海合夏投资有限公司(以下简称“上海合夏”)存在占用上市公司资金的情形。

公告显示,这位公司实际控制人及其关联方占用拉夏贝尔资金950万元。目前,拉夏贝尔发出督促函,要求实际控制人及关联方尽快偿还950万元资金及不低于同期银行贷款利率的资金占用费。

拉夏贝尔表示,公司已制定《防范控股股东及关联方资金占用制度》,以规范和加强公司资金管理,有效防范控股股东及其实际控制人、关联方占用公司资金的行为。后续公司将继续督促占用方积极筹措资金,落实还款计划,尽快偿还占用公司的资金,并根据相关法律、法规的规定,针对上述事项的进展情况及时履行信息披露义务。

财报数据显示,截至2020年末,作为拉夏贝尔的原控股股东、实际控制人,邢加兴个人持有公司25.91%的股份。与此同时,上海合夏为邢加兴的一致行动人,邢加兴直接和通过上海合夏间接控制拉夏贝尔股数共计1.87亿股,占公司总股本(包括A股和H股)的34.16%。

图源:拉夏贝尔2020年财报

图源:拉夏贝尔2020年财报曾开店近万家

作为曾经的女装巨头,拉夏贝尔的名头并不弱。从1998年品牌诞生开始,拉夏贝尔就开启了它的传奇。

“拉夏贝尔”在法文中译为小教堂,是法国一条风情小街。传言创始人邢加兴在构思这个品牌时正居住在这条充满法国文化的小街上,由此创造出一代温馨浪漫的品牌并将此唯美的风情延续。

彼时,中国服装行业正处于发展的初级阶段,竞争格局尚未形成,但拉夏贝尔似乎走在前沿。官网显示,1999年,也就是品牌创立的第二年,公司就制定了考察全球市场计划。到2001年,拉夏贝尔公司成立,一家将设计渗透人文文化的时尚品牌迅速将自身呈现在大众市场面前,每个季节的服装款式达到上百。那个时候的拉夏贝尔几乎是潮流的代名词,无数女性的衣柜都为拉夏贝尔敞开。

那一年,拉夏贝尔销售已经突破千万,而这只是拉夏贝尔公司成立的第一年,该品牌成立的第4年。

2003年,拉夏贝尔经营战略模式出现大变动,由经销转直营抢占市场份额;2004年,在突破上亿销售的基础上,公司启动多品牌战略,为旗下的三大女装、一大男装、一大少女装的品牌矩阵奠定基础。

到目前,拉夏贝尔旗下已经有10个自有品牌,包括La Chapelle、Puella、7 Modifier、Candie’s、La Babite、POTE、JACK WALK、Marc Ecko、8eM、La Chapelle+、Lachapelle City以及投资的品牌Siatella、GARTINE、Tanni、Maria Luisa、NN、INMIX、SaintBuD。

2011年,拉夏贝尔改制,转变为股份制公司,为上市做准备。不久后,拉夏贝尔也分别在港交所、上交所上市,成为国内唯一一家A+H的上市服饰公司。2013年,拉夏贝尔砍掉了全国几乎所有的加盟商,全面转变为直营模式。2017年末,拉夏贝尔全国门店数量达到9448家的峰值……

拉夏贝尔的爆发式发展几乎成为中国服装行业成长的缩影,但在这10多年的沉浮之中,其实拉夏贝尔早已暗埋隐患。

服装产业的蓬勃发展自是不用提,吴晓波在《激荡十年》当中提到的2008年奥运会之后,运动服饰行业呈爆发式增长,特步、匹克、361°相继上市,六大国产品牌的店面数在2010年突破5000家,有的更多达8000家。但不过短短两年,服装产业的扩张后遗症就迎来爆发。

另一组相映衬的数据是,到2012年,六大运动品牌共关店近5000家,其中匹克网点净减少1323家,李宁净减少1821家。公开数据显示,仅上半年,全国42家上市服装企业存货总量就高达483亿元。

中国版ZARA大溃败

2018年,拉夏贝尔的颓势开始表现在明面上——其线下门店数量为9269家,这意味着拉夏贝尔一年内已关店179家。

在2017年时,拉夏贝尔还言称要“重点深化大区建设,在门店开发、商品管理和人力资源管理等方面总部向销售大区进行充分授权,提高大区在贴近销售一线、快速反应决策方面的积极性与有效性。”

但到2018年,拉夏贝尔就开始言及门店扩张的种种挑战。

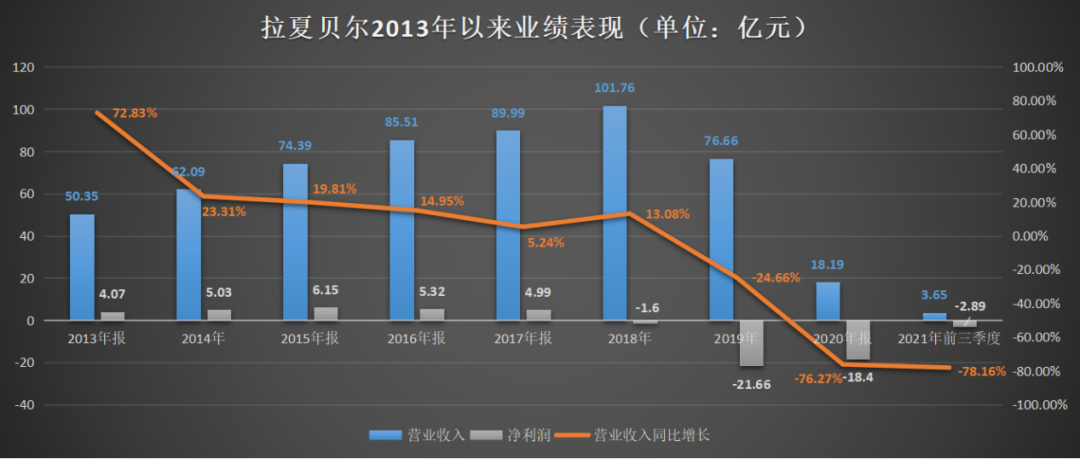

拉夏贝尔财报指出,2011-2017 年,结合公司不断推出的新品牌拓展的需要,公司采取“多品牌、直营为主”的业务发展策略,从而实现销售规模的不断增长,“这也是公司2013年至2017年收入增长的最主要拉动因素”。

但同时,拉夏贝尔“多品牌、直营为主”的经营模式面临人工、租金等运营成本日益增加的巨大压力。拉夏贝尔在财报中细数“多品牌、直营为主”业务模式的8大挑战,其中最难以避免的,就是人工、租金等运营成本日益增加与单店销售增长压力之间的矛盾。

图源:拉夏贝尔2018年财报

图源:拉夏贝尔2018年财报对此,上海良栖品牌管理有限公司总经理兼首席顾问程伟雄指出,拉夏贝尔毕竟曾是国内最大女装快时尚公司,有遍布全国一、二、三、四线市场的数千家直营店铺,全直营是非常值得认可的,但品牌众多的集合店平效低、库存不小。

首先,“拉夏贝尔遍布全国直营店铺数千家,每家店平均业绩常在百万元左右,平效低已显而易见,在如此低迷的市场下还继续将募集资金投入渠道建设,通过渠道扩张做大规模意义不大。”程伟雄表示,拉夏贝尔急迫需要提升单店平效。

其次,自2010年以来,受国内市场消费增长乏力、外资品牌不断入侵等因素影响,库存高企就已经成为了中国服装行业的噩梦。据财报数据,2017年,拉夏贝尔仅上下装、裙装的存货就达到3311.3万件;2018年,该数据为3388.1万件。

存货方面,拉夏贝尔2017年库存商品的期末账面价值高达23.2亿元;2018年,该数据达到25亿元。好在,到2020年,在耳熟能详的拉夏贝尔轻淑女装大甩卖场景下,拉夏贝尔已经将库存商品的期末账面价值缩减至3.33亿元。

第三,程伟雄认为,拉夏贝尔女装当下最具优势就是店多,旗下七八个品牌混杂在一起,有男装,也有细分的女装,但给消费者体验差异化不大,看似集合店,实际上还是在拉夏贝尔女装的招牌下,各个品牌只是标签不同罢了,产品偏同质化。

“实体店的多品牌集合做法是个趋势,但并不是所有品牌拉扯一起就是集合店,而是需要品牌DNA的差异化或个性化迎合消费者。”程伟雄指出。

疯狂的扩张造成了拉夏贝尔的大溃败。程伟雄指出,拉夏贝尔女装短短十来年时间能够迅速做大如此规模,充分体现了在中国市场只要胆大可以创造奇迹。但拉夏贝尔女装胆大的玩法难以把奇迹继续下去。

拉夏贝尔方面也表示,“公司当前遇到的经营困境,是多重因素造成的,既受行业增速放缓及新冠肺炎疫情等外部影响,也有公司此前战略失焦、扩张过快、成本结构失衡等因素导致影响。”

就像2018年拉夏贝尔决议通过的法国Naf Naf SAS收购案,可以说是拉夏贝尔收购史上的滑铁卢,也可以说是拉夏贝尔经营溃败的导火索。但可以肯定的是,这场举债3800万欧元的跨国收购,也延续了拉夏贝尔一贯的大胆激进风格。

2018年,拉夏贝尔门店数量出现萎缩、净利润首次出现亏损、营业额达到顶峰,一场大手笔的跨国收购案蓄势待发,而一场竹篮打水的“连环质押担保”正紧随其后。2018年,拉夏贝尔经营从此一蹶不振。

图源: 《商学院》根据拉夏贝尔财报数据整理

图源: 《商学院》根据拉夏贝尔财报数据整理没有尽头的转型

回顾2014年、2017年拉夏贝尔港股、A股上市,均走出了“上市即巅峰”的下滑曲线。

港股方面,拉夏贝尔2014年10月9日在港交所上市,发行价为每股13.98港元,但截至2021年11月6日仅剩0.56港元,股价蒸发96%;A股方面,拉夏贝尔2017年9月25日在上交所上市,发行价为每股8.41元,目前仅剩2.32元,其市值也从上市时的超120亿元缩水至当前的12.71亿元。

“眼看他起高楼,眼看他宴宾客,眼看他楼塌了”,向来以中国版ZARA自居的拉夏贝尔终于还是没能成为另一个ZARA。

在此期间,拉夏贝尔也采取了诸多“自救”措施。比如2015年2月,拉夏贝尔启动新零售系统;同月,拉夏贝尔斥资人民币2亿元投资知名网上服饰零售商“七格格”,力图强化在线销售渠道。

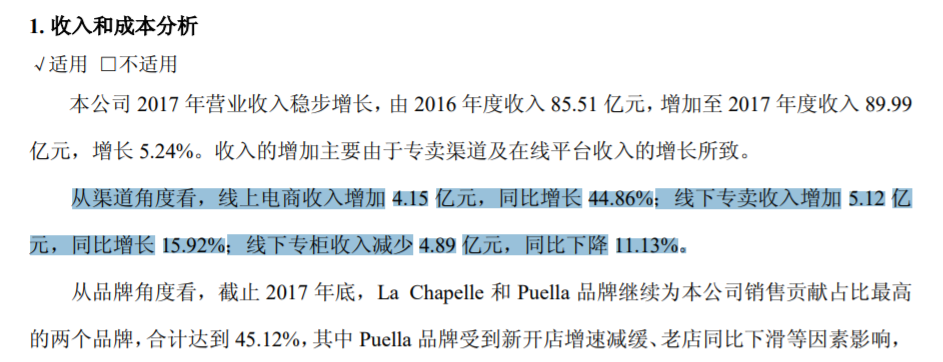

实际上,拉夏贝尔的新零售发展远远没有线下来得有成效。2017年,拉夏贝尔尚能披露渠道方面的收入构成,此后再未提及线上电商收入。而难得的线上数据线上,2017年线上电商收入增加4.15亿元,同比增长44.86%;线下专卖收入增加5.12亿元,同比增长15.92%;线下专柜收入减少4.89 亿元,同比下降11.13%。

可以推算,拉夏贝尔2016年线上收入9.25亿元,2017年线上收入13.4亿元(与拉夏贝尔2020年披露数据略有差异),分别仅占当期总营收的10.82%和14.89%。

图源:拉夏贝尔2017年财报

图源:拉夏贝尔2017年财报营收有限的线上模式迎来了整改。2020年9月,拉夏贝尔运营模式再调整,把线上业务调整为“品牌授权+运营服务”的新模式,将采取“轻资产”的运营模式,并计划将旗下品牌系列商标分别授权给供应商、经销商及代理运营商等,把线上业务的运营管理交由专业的品牌运营公司代为运营。

有观点认为,这意味着拉夏贝尔将如同南极人一般转向“卖吊牌”模式。

不过,拉夏贝尔方面否认了“卖吊牌”的说法,认为公司转型“品牌授权+运营服务”业务模式并非“卖吊牌”。而公司按照“重塑品牌、保护品牌”的基本思路,重新梳理品牌架构和不同品牌定位,实施“一牌一策、主次划分”的业务发展策略,将重塑公司品牌矩阵,以核心主品牌为重点,全面提升品牌形象价值。

对于转换线上业务模式的原因,拉夏贝尔称,公司线上业务起步时间较晚,前期曾采取代理运营方式,现阶段受运营经验不足及缺乏精细化管理能力等因素影响,公司2017年度至2019年度线上销售收入占整体营业收入的比例仅为13.65%、14.13%及10.65%,且始终面临着线上流量成本逐步上升、线上业务盈利能力较弱等问题。

图源:上交所官网

图源:上交所官网不过,像南极人这样看似潇洒的轻资产模式也未必没有挑战。盘古智库高级研究员江翰指出,作为品牌授权商,南极人其实并不止步于保暖内衣,南极人最大的特点就是“万物皆可南极人”。

一方面,这样广泛的授权让“卖吊牌”模式确实赚到了钱,但另一方面这实际上是不断透支品牌的内在影响力和品牌的长期价值,这无疑是竭泽而渔的做法。“一旦品牌的影响力被消耗殆尽,必然会陷入巨大的市场问题之中。”江翰表示。

快消服饰出路何在

拉夏贝尔的衰落并不是个例,国内多家快消服饰品牌都陷入过类似的困境。

中国人民大学副教授王鹏指出,森马、美特斯邦威等企业的转型之路已经走了许多年,最早的这些国产快消品牌在2008年奥运会之后普遍遇到了企业营收方面和战略方面的瓶颈。

在外部环境发生变化的时候,这些企业相应地做出了各种求新求变的动作。比如寻求时尚明星进行代言;将新品在网络综艺中推广;将企业发展的重点向互联网转移,进行拥抱互联网电商和新媒体营销……“从某种程度上说,这些国产快消企业为了生存发展想尽了方式办法。”王鹏表示。

但现实毕竟是现实。王鹏表示,随着社会环境的变化,不少国外一线的快消品牌陆续进入中国,这导致了国产快消品牌的市场占有率有所下降。此外,由于中国传统企业的连锁店在加盟方式、自营方式和供应链运营的限制,包括李宁在内的运动品牌都面临着营收不利和股票价格下跌的阵痛期。除了国产品牌,很多的国际时尚品牌在进入中国市场后也开始遇到了各种问题,出现了陆续退出中国的局面。

“这些现象其实是消费分级发展的一个必然趋势,同时也是自身战略调整还没有做到位。换句话说,这些企业的产品线、业务线和现金流方向还没有应对市场变化而做出一个良好的调整。为了应对外部的变化,相关企业应该加快供应链、品类的调整和加盟模式的调整,来实现公司的转型,重新迎合市场需求。”王鹏分析道。

投资人、北京市知识产权库专家董新蕊也表示,快消服饰企业的没落主要原因无外乎如下:缺少核心竞争力、没有跟上时代潮流。

“建议国内的快消服饰企业通过紧抓时代潮流、增加服饰专利技术含量、注入品牌新鲜活力和IP属性、利用好新媒体推广爆品带来流量、提高服装本身在设计材料和工艺等方面的质量等方式,走出困境再创辉煌。”董新蕊认为。

针对拉夏贝尔,程伟雄还进一步表示,类似拉夏贝尔的本土女装品牌很多,但没有像本土运动品牌、休闲品牌、男装品牌那样在本土市场有足够号召力品牌出现,而是散落在大江南北的区域品牌与地方品牌。同时,女装产品更新换代频繁性决定女装品牌的地方性。

因此,一方面,当下本土女装应真正去做好品牌规划与定位,用心去研发符合消费者的产品,专注店铺的精细化而不是大肆抢地盘开多店做大规模。另一方面,店大并不可怕,可怕的就是没有相应的货品结构足以支撑大店业绩,平效低下的大店模式就是包袱。

“拉夏贝尔学ZARA,学到的只是皮毛。ZARA成功核心要素在于供应链的优势,不仅是对产品的模仿,而是从面辅料到生产、销售一体化的供应链优势;在产品成为商品上市之前,商品企划、设计企划、生产采购、门店零售等部门协同作业,在市场需求、数据模型测算等基础上决定产量、价格、门店范围、是基本款还是形象款的定位等。”程伟雄总结道。

而对于拉夏贝尔自己,也还在一片衰落当中坚持迈步前行。拉夏贝尔告诉《商学院》记者,从服装行业发展历程来看,2012年以前为行业快速增长阶段,行业处于卖方市场,企业通过批发模式快速扩张,店铺数量增速为业绩增长的主要驱动力。近年来,国内消费整体承压,服装行业增速放缓,转为买方市场,更为精细化的零售模式可以解决服装需求痛点。

拉夏贝尔方面表示,公司将专注于提高优质存量店铺的精细化管理水平,实施“总部管理到店、管理责任到人”,着力提升线下经营网点的店效、平效和单店盈利水平。同时公司将基于完善的业务信息系统,进一步提升数据应用和分析能力,以及时响应市场趋势和消费者需求,优化公司产品企划和下单机制,加快产品更迭频率和授权业务调整转型。

7038

7038